せっかく投資信託を買うなら高利回りのものがよいでしょう。

しかし、投資信託の利回りがなにを指すのか、インターネット上では「利回り」と「分配金利回り」がしばしば混同されて紹介されているようです。

本記事では、投資信託について「利回り」と「分配金利回り」の違いについて、説明した後で、それぞれのランキングや銘柄の探し方もご紹介していきます。

高利回り投資信託を探している方が、読んだ後に投資先が選びやすくなる内容ですので、ぜひ参考にしてください。

投資信託の利回りって何?

投資信託の利回りとはなにを指すのでしょうか。概要を確認しましょう。

投資信託の利回り=1年あたりのトータルリターンの率

一般的に投資信託の利回りというと「1年あたりのトータルリターンの率」を指します。トータルリターンとは投資信託の総合収益のことで、投資信託から得られるすべての利益を指します。

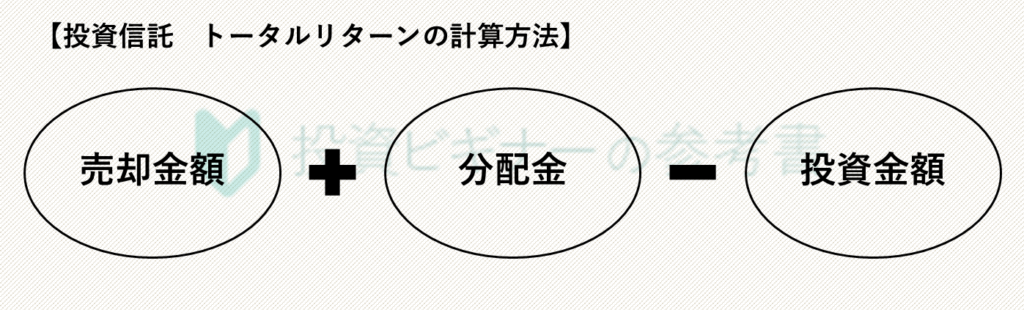

トータルリターンは以下の式で計算されます。

分配金とは、投資信託が運用で得た収益の一部を投資家に配るお金のことです。

たとえば100万円で購入し、保有中に20万円の分配金を受け取り、120万円で売却すれば、トータルリターンは120万円+20万円-100万円=40万円となります。

トータルリターンを投資金額で割ると率に直せます。上記の場合なら40万円÷100万円で40%となります。

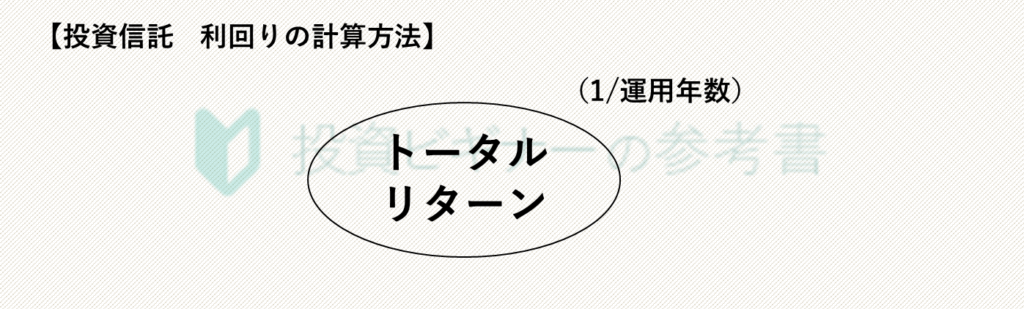

一般に利回りは1年あたりの率で表示されます。その際、年数で単純に平均するのではなく、「幾何平均(べき乗を用いた平均)」で行われます。

※「^」はべき乗を表す記号で、2^2は2の2乗=4

※パーセントは少数を用いた数に直して計算します。

(例 5%=1.05 10%=1.1 100%=2.0)

たとえば、40%の利益を1年で得られたのなら、利回りはそのまま40%です。2年で得られたのなら1.4^(1/2)で18.32%、3年で得られたのなら1.4^(1/3)で11.87%となります。

利回りが高いほど、これまで運用成績がよかった投資信託といえます。あくまで過去の実績なので、将来も同じ運用が続く保証はありません。

分配金利回りとは?

投資信託の利回りとよく混同されるのが「分配金利回り」です。

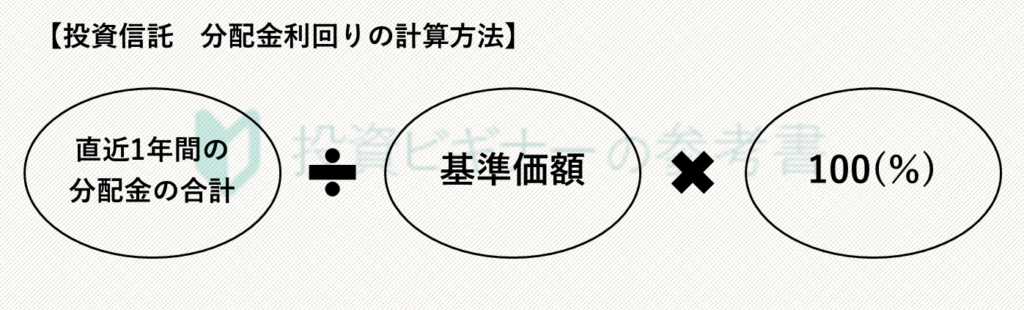

これは以下のような式で計算されます。

基準価額とは投資信託の値段のことです。

たとえば、過去1年間に分配金を1,000円出している投資信託の基準価額が1万円の場合、1,000円÷1万円×100で10%となります。100万円買えば10万円の分配金が受け取れる計算です。

こちらも、投資信託の利回り同様、あくまで過去の実績です。将来の分配金を保証するものではない点に留意しましょう。

以上を踏まえたうえで、次の章からは「高利回り」「分配金が高利回り」のランキングをそれぞれ見ていきましょう。

高利回り投資信託ランキングTOP5

以下に、直近10年間で利回りが高い投資信託をランキングにしてみました。

最も高い利回りとなったのが「DIAM新興市場日本株ファンド」で、利回りは31.86%となりました。10年間で15.89倍にもなった計算です。

| 名称 | 利回り(10年) | 概要 |

|---|---|---|

| DIAM新興市場日本株ファンド | 31.86% | 運用会社:アセットマネジメントOne 国内の新興市場上場銘柄で運用。企業の成長力、競争力、収益力、経営力、株価等の観点から銘柄を選別。 |

| 日本新興株オープン | 22.76% | 運用会社:日興アセットマネジメント JASDAQ上場銘柄で運用。中長期的に成長の期待、業績の回復が見込める企業を選別。 |

| ジャパンドリームP(ミリオン) | 22.58% | 運用会社:野村アセットマネジメント 国内株および内外の公社債で運用。資産クラスの異なる4つのファンドで構成される。 |

| 楽天 日本株トリプルブル | 22.37% | 運用会社:楽天投信投資顧問 日本株の先物で運用。指数の3倍の値動きになるよう運用される。 |

| SBI中小型成長株Fジェイネクスト | 22.15% | 運用会社:SBIアセットマネジメント 国内の中小型株で運用。革新的な高成長が期待される企業へ厳選投資する。 |

参照:モーニングスターより(確認日:2021年2月25日)

高分配金利回り投資信託ランキングTOP5

分配金利回りが高い投資信託も以下にランキングしました。分配金を出すためには、分配金に回せるだけのインカム収益が必要なので、上位にはオプション取引などを組み込み、インカム収益の獲得を目指す銘柄が並びました。

最も分配金利回りが高くなったのは「ブラジル株式ツインα」で、約65%もの分配金利回りがあります。ただし、設定来の利回りは▲15.35%(設定日:2005年11月30日)で、運用が順調とはいいがたい状況になっています。

このように、分配金利回りが利回りに直結するわけではない点には注意しましょう。

| 名称 | 分配金利回り | 概要 |

|---|---|---|

| ブラジル株式ツインα | 64.85% | 運用会社:T&Dアセットマネジメント 米ドル建てブラジル株式上場投資信託証券(ETF)で運用。併せて株式および為替オプション取引を行いインカム収益の獲得を目指す。 |

| ニッセイグローバル好配当株式ファンドプラス | 41.37% | 運用会社:ニッセイアセットマネジメント 世界各国の株式で運用。併せて株式オプション取引を行いインカム収益の獲得を目指す。 |

| 世界インフラ関連好配当株式(豪ドル) | 36.68% | 運用会社:三井住友トラストアセットマネジメント 国内外のインフラ関連株式で運用。併せて「米ドル売り―豪ドル買い」の為替取引を行い、インカム収益の獲得を目指す。 |

| Rogge世界ハイブリッド証券Fレアル | 36.49% | 運用会社:東京海上アセットマネジメント 世界の金融機関ハイブリッド証券で運用。併せて「原資産通貨売り―ブラジルレアル買い」の為替取引を行い、インカム収益の獲得を目指す。 |

| ニッセイブラジル高配当株F | 35.04% | 運用会社:ニッセイアセットマネジメント ブラジル株式で運用。配当利回りが相対的に高い銘柄に投資する。 |

参照:モーニングスターより(確認日:2021年2月25日)

高利回り&高分配金利回り投資信託選びの注意点

高利回り投資信託、また高分配金利回り投資信託に投資する際の注意点を確認しましょう。

高利回り投資信託の3つのリスク

まず、高利回り投資信託のリスクを確認しましょう。大きく以下3つがあります。

- 大きな価格変動リスク

- テーマが一過性で、一時的に上昇しているリスク

- 純資産総額が膨らんだ際、運用成績が落ちるリスク

それぞれ解説します。

1:大きな価格変動リスク

リスクとリターンは、一般に比例関係にあります。したがって、大きなリターンを獲得した高利回り投資信託は、一般に値動きが大きい特徴があります。

誰でも大きなリターンを得たいのは当然ですが、値動きの大きさには注意しましょう。

2:テーマが一過性で、一時的に上昇しているリスク

投資信託の利回りは、あくまで過去の実績です。これまでは優秀な運用成績を収めたかもしれませんが、今後どうなるかはわかりません。

特に、ある特定のテーマで運用される投資信託には注意が必要です。

投資信託のテーマとは、「自動運転」や「テレワーク」など、市場で注目される話題を指します。特定のテーマで運用される投資信託は、そのテーマに関連する企業に集中投資します。

そのテーマが注目されているときは運用成績が向上しやすい傾向にありますが、注目度が下がると運用成績が下落する可能性があります。

3:純資産総額が膨らんだ際、運用成果が落ちるリスク

高利回り投資信託は、大企業のような大型株ではなく、中小型の株式で運用される銘柄が多いです。中小型の株式で運用される投資信託の場合、純資産総額が大きくなった場合に運用成績が下落するケースがあります。

純資産総額とは、投資信託が運用する金額です。その投資信託に預ける投資家が増えるほど(人気が出るほど)、純資産総額が大きくなる傾向にあります。

投資信託は、基本的に、投資家から預かったお金のほとんどを投資に回さないといけません。大型株で運用する投資信託なら特に問題はありませんが、取引量が相対的に低い中小型株の場合、大きな資金を投じにくい側面があります。

無理に中小型株に大きな資金を入れると、価格がつりあがる可能性がありますし、また売却の際にスムーズに売却できない可能性もあります。

この結果、銘柄選びに妥協が生まれます。業績などの選別水準を引き下げて銘柄数を増やす、また大型株を投資対象に含める、といった対応が考えられます。

中小型株で運用される高利回り投資信託の場合、純資産総額の増加には注意しましょう。

高分配金利回り投資信託の3つのリスク

次に、高分配金利回り投資信託のリスクを確認しましょう。以下3つのリスクがあります。

- 分配金が下がるリスク

- 基準価額が分配金で下がるリスク

- 運用効率が下がるリスク

それぞれ解説します。

1:分配金が下がるリスク

分配金は、運用成績や運用方針の変更により、引き下げられることがあります。たとえば分配金利回り1位だった「ブラジル株式ツインα」も、2020年1月では月に45円出していましたが、2021年1月は15円となっています。

分配金が少なくなる可能性には注意しましょう。

2:基準価額が分配金で下がるリスク

投資信託の分配金は、純資産総額から支払われます。たとえば純資産総額100億円の投資信託が計1億円の分配金を支払った場合、純資産総額は99億円になります。

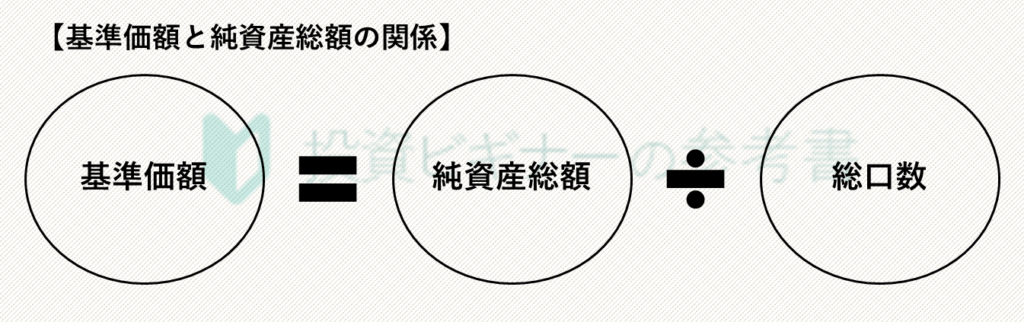

ここで、基準価額と純資産総額の関係を以下に示しておきます。

総口数とは、その投資信託が発行する口数の合計です。分配金が支払われても総口数に変動はないので、分配金で純資産総額が減る分、必ず基準価額は下落します。

基準価額が下落するのは、あくまで分配金を支払った直後です。その後、運用で純資産総額を増やすことができれば基準価額は回復します。

分配金で基準価額が下がるリスクに注意しましょう。

3:運用効率が下がるリスク

分配金は、投資信託から出金されるお金です。つまり、投資信託の運用から外れてしまいます。

運用をしないのですから、当然分配金からはリターンが生まれません。その投資信託の運用成績が順調に推移した場合、分配金を受け取らない方が運用成績は上昇します。

ただし、その投資信託の運用が低迷し続ける場合、分配金として受け取っていた方が損失は抑えられます。

運用成績にもよりますが、分配金で運用効率が低下する可能性には注意しましょう。

高利回り&高分配金利回り投資信託の選び方

高利回り投資信託や高分配金利回り投資信託は、どのように選べばよいのでしょうか。どちらも過去の実績のため、利回りや分配金利回りだけで単純に選択してはいけません。

それぞれの選び方を解説します。

高利回り投資信託の選び方

高利回り投資信託は、以下の手順で選びましょう。

- 過去の実績(利回り)を確認

- 「シャープレシオ」でリスクとのバランスを確認

- 「目論見書」で運用方針の妥当性を確認

手順1:過去の実績(利回り)を確認

まずは投資信託の利回りを確認し、過去の実績を確認しましょう。

銘柄ごとに調べるのは大変なので、各金融機関HPの検索機能で並び替えると探しやすいでしょう。

手順2:「シャープレシオ」をチェックし、リスクとのバランスを確認

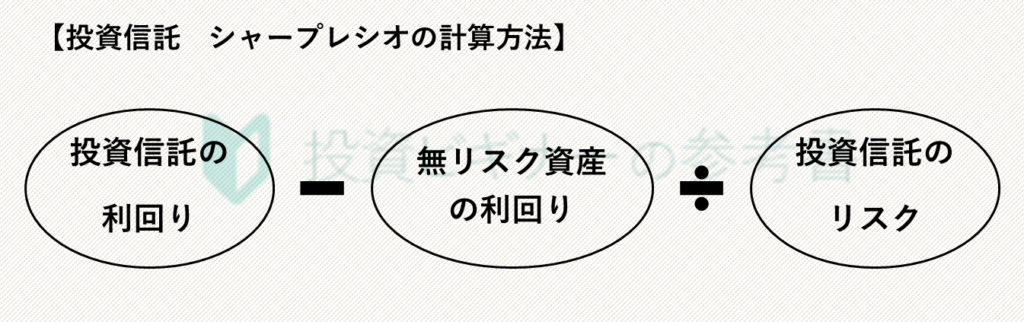

利回りで大まかな当たりをつけたら、その投資信託の「シャープレシオ」を確認しましょう。得られた利回り(リターン)をリスクで割ったもので、取ったリスクに対してどれくらいのリターンがあったか測る指標です。

シャープレシオは以下の式で計算されます。

「無リスク資産の利回り」とは、リスク0の資産に投資した場合に得られるリターンです。低金利の今はほぼ0と考えて構いません。

投資信託のリスクは「標準偏差」という数値を使います。リターンのばらつきを測る指標で、エクセル等で計算できます。

例として、利回りが同じ、以下2つの投資信託を考えてみましょう。

A投資信託:利回り10% リスク5%(=シャープレシオ2.0)

B投資信託:利回り10% リスク10%(=シャープレシオ1.0)

利回りは同じなので、比較してもどちらが優れているか判断できません。しかし、シャープレシオで比較すれば、A投資信託の方がリスクに対して利回りが大きいと判断できます。

高利回り投資信託を選択する場合、単に利回りで比較するのではなく、シャープレシオで比較しましょう。リスクと利回りのバランスがよい銘柄を選択できるのでおすすめです。

シャープレシオは自分でも計算できますが、金融機関HPでも銘柄ごとに公開されています。面倒な場合、そちらを利用してもよいでしょう。

手順3:「目論見書」で運用方針の妥当性を判断

「目論見書」とは、投資信託の取扱説明書のようなものです。どのような運用をするか書かれているので、投資の前に必ず確認しましょう。

その運用方針に納得がいく場合のみ、投資しましょう。

高分配金利回り投資信託の選び方

次に、高分配金利回り投資信託の選び方です。以下の手順で選択しましょう。

- 分配金利回りで並び替え

- 「運用報告書」で分配の健全度&余力を確認

手順1:分配金利回りで並び替え

こちらも、投資信託を個別に確認していては大変なので、金融機関HPなどの検索機能を利用し、分配金利回りで並び替えて大まかな当たりをつけましょう。

検索に条件をつけられる場合、あまりに高い分配金利回りの投資信託は排除できるよう、上限を設定しておくとよいかもしれません。運用にもよるので一概にはいえませんが、30%を超える分配金利回りは一般的に高く、維持できない可能性が高いと思われます。

手順2:「運用報告書」で分配の健全度&余力を確認

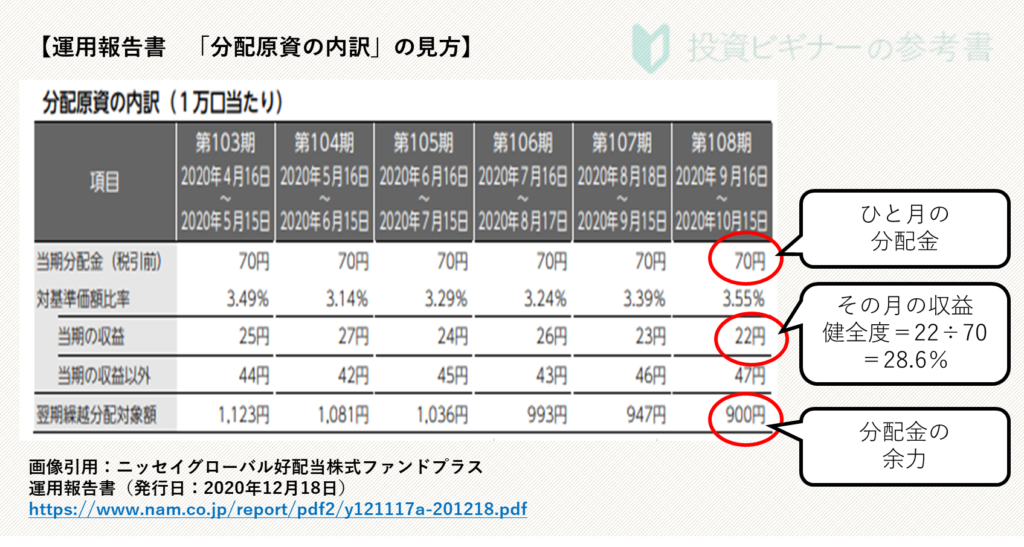

並び替えである程度を絞ったら、その投資信託の「運用報告書」で「分配原資の内訳」を確認し、その投資信託の分配金の健全度や余力を確認しましょう。

分配原資の内訳では、その投資信託の分配金にまつわる状況が記載されています。下記の図を参考にしてください。

「当期の収益」では、その月に支払われる分配金のうち、運用で得られた利益の額が記載されています。これを分配金で割った数値が健全度で、100%に近いほど分配金に対する健全度が高いと判断されます。

「当期の収益」で稼げなかった分が「当期の収益以外」の欄に記載され、原則「翌期繰越分配対象額」から取り崩されます。これが分配金の余力で、多いほど分配金を維持できるとされます。

上記の図では健全度が30%に満たず、翌期繰越分配対象額から毎月取り崩しが発生しています。このペースが続くと概ね19カ月(1年7カ月)で残高がなくなるため、いずれ分配金の引き下げが行われるでしょう。

高分配金利回りの投資信託を選ぶ場合、分配金の健全度や余力を確認し、分配金が維持される可能性の高い銘柄を選択しましょう。

投資信託以外に高利回りが期待できる資産運用

投資信託以外に高い利回りが期待できる資産運用はないのでしょうか。代表的なものをご紹介します。

不動産投資

マンションや商業ビルなど、実物の不動産を購入し、家賃収入を得る運用方法です。買い手が見つかれば売却益も期待できます。

実物の不動産を取得できるので、不動産を担保に銀行からの借り入れなどを活用し、自己資金以上の資産運用ができます。「財務レバレッジ」と呼ばれ、一般に効率のよい運用方法といえます。

実物の不動産を取得するため、登記手続きや不動産の管理など、不動産投資に関する知識がある程度求められます。専門家への相談が望ましいでしょう。

ソーシャルレンディング

ソーシャルレンディングは、インターネットを介し、事業者へ資金を貸し付ける運用方法です。クラウドファンディングの1つで、比較的新しい運用方法です。

直接事業者へ貸し付けるのではなく、ソーシャルレンディング業者を介して資金を貸し付けます。貸付先の選定や資金の回収を専門家に任せられるので、知識がない場合でも手軽に利用ができます。

ヘッジファンド

ヘッジファンドは、投資家から資金を集め、株式などの金融商品で投資家に代わり資産運用を行う会社・商品です。

投資信託と似ていますが、ヘッジファンドはより自由な運用ができる点に違いがあります。

上述しましたが、投資信託は基本的に投資家から集めた資金のほとんどを運用に回す必要があります。ヘッジファンドはそういった制限がなく、任意のタイミングで投資を行います。

運用方針にも違いがあります。投資信託は市場変動の影響を受ける「相対収益」を追求しますが、多くのヘッジファンドは市場変動の影響を受けない「絶対収益」を追求します。

市場全体が上昇傾向でないと利益を出しにくい投資信託と違い、どのような環境でも一定の利益を確保しようとするのがヘッジファンドの特徴です。

ヘッジファンドは自由な運用ができる一方、広く投資家を集められない制限がある場合が多いです。したがって小口の投資は受け入れがたく、投資家1人あたりの投資額が大きいケースがあります。

まとまった資金がある場合、ヘッジファンドも選択肢の1つに入れてみてはいかがでしょうか。

まとめ

本記事の内容を以下にまとめます。

- 利回り=1年あたりのトータルリターンの率

- 分配金利回り=過去1年間の分配金を基準価額で割ったパーセンテージ

- 金融機関HPで並び替え

- 高利回り投資信託:シャープレシオと目論見書を確認

- 高分配金利回り投資信託:運用報告書で分配金の健全度と余力を確認

投資信託は、単に過去の実績だけで選択しないようにしましょう。並び替え機能で大まかな当たりをつけたら、個別に分析し、投資判断を行いましょう。