「資産運用には興味があるけどリスクが怖い」という方は少なくないでしょう。

そういう方は低リスク商品で資産運用を始めてみてはいかがでしょうか?

しかし、低リスク商品っていっても商品が多すぎて何を選べばいいのか難しいですよね…

そこで、本記事では低リスクで運用できるおすすめの商品を10種に絞って紹介します。

- どの商品を選べばいいのかの判断基準

- ポートフォリオの具体的な事例

- 低いリスクでも利回りを高くできる「複利(ふくり)」

についても解説するので、低リスク志向の方はぜひ最後までご覧ください。

1000万円を低リスクで運用するコツ

低リスクで運用する場合、どうしても利回りが低くなる課題があります。しかし、運用の仕方によっては利回りの低さを補うことが可能です。

どうすれば利回りの低さをカバーできるのでしょうか。

利回りの低さは「複利」で補う

利回りの低さは「複利(ふくり)」で補うことができます。得られた利益を再投資し、運用額を増やして得られる利益を大きくし続ける方法です。

参考に、1,000万円を利回り5%で複利運用した場合のシミュレーションを以下にまとめました。利益額が年々上昇していることがわかるでしょう。複利で運用額が大きくなり、同じ利回りでも得られる利益が大きくなるのです。

| 当初 | 1年目 | 2年目 | 3年目 | |

|---|---|---|---|---|

| 運用額 | 1,000万円 | 1,050万円 | 1,102.5万円 | 1,157.6万円 |

| 利益額 | +50万円 | +52.5万円 | +55.1万円 | |

| 累積利益 | ─ | +50万円 | +102.5万円 | +157.6万円 |

長期運用するほど複利効果が大きい

複利は運用期間が長くなるほど効果が大きくなります。上述と同じ条件の場合、30年目の利益額は205.8万円となり、1年目の50万円から4倍以上にもなりました。29年目が終わるとき、運用額は複利効果で4,116万円にまで積み上がっているためです。

複利効果を得ない、単利だった場合は30年目も毎年利益額は50万円のままになります。

| 当初 | 10年目 | 20年目 | 30年目 | |

|---|---|---|---|---|

| 運用額 | 1,000万円 | 1,628.9万円 | 2,653.3万円 | 4,321.9万円 |

| 利益額 | ─ | +77.6万円 | +126.3万円 | +205.8万円 |

| 累積利益 | ─ | +628.9万円 | +1,653.3万円 | +3,321.9万円 |

このように、複利は同じ利回りでも大きな利益を得られる効果があります。

1000万円運用シミュレーション

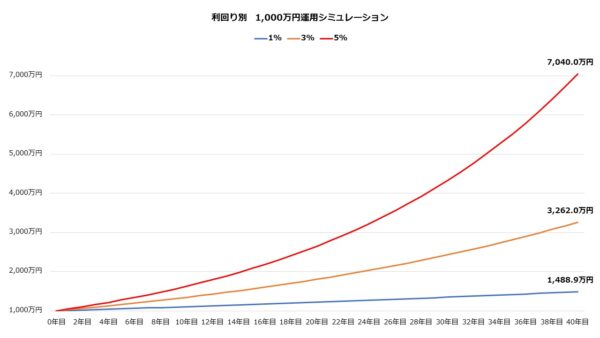

1,000万円の運用をイメージしやすいよう、利回り別に1,000万円の運用シミュレーションを確認しましょう。

本記事は低リスク運用を前提としているため、利回りも低めに「1%」「3%」「5%」の3つで計算します。

結果は以下のとおりです。

元本が1,000万円と比較的大きいため、1%の利回りでも10年で100万円以上の利益が得られます。3%なら30年以上の運用で倍になり、5%なら20年で倍増します。

| 10年目 | 20年目 | 30年目 | 40年目 | |

|---|---|---|---|---|

| 1% | 1,104.6万円 | 1,220.2万円 | 1,347.8万円 | 1,488.9万円 |

| 3% | 1,343.9万円 | 1,806.1万円 | 2,427.3万円 | 3,262.0万円 |

| 5% | 1,628.9万円 | 2,653.3万円 | 4,321.9万円 | 7,040.0万円 |

グラフにすると、以下のように放物線を描いて上昇していることがよくわかりますね。これは複利効果が働き、上昇率が運用の後期になるほど大きくなるためです。

前章で伝えたとおり、低リスクで運用する場合はできるだけ長期運用を心がけるといいでしょう。

資産運用の3つのリスクとは?

そもそも「リスク」にはどのようなものがあるのでしょうか。

主に以下3つが挙げられます。

- 信用リスク

- 為替リスク

- 価格変動リスク

なお、リスクには「標準偏差(値動きの大きさ)」という意味もありますが、ここでは損失の原因としてのリスクについて言及します。

信用リスク

信用リスクは投資対象が破綻してしまう(あるいは危機的な状況に陥る)リスクです。

発行体(企業など)の財務や資金繰りが悪化し支払いができない状態に陥ると、債券や株式などの有価証券は一般に大きく値下がりします。悪ければ元本のすべてを失うため注意しましょう。

信用リスクの判断には「格付け」を用いると便利です。投資に適しているかどうか、格付け会社が客観的に判断し公表しています。

為替リスク

海外の資産に投資するときに、現地通貨が円に対して値下がりするリスクです。例えば1ドル=100円のときに1万ドル分の資産へ投資すれば100万円ですが、1ドル=90円に値下がりすれば90万円に下落します。

海外資産への投資は基本的にすべて為替リスクがありますが、投資信託などは「為替ヘッジ」をしている銘柄もあります。「ヘッジ」にはリスクを避けるという意味があり、為替リスクの低減が可能です。ただしヘッジにはコストがかかるため、利回りの下落には注意しなければなりません。リスクをコストに変換する取引といえるでしょう。うまく使い分けましょう。

価格変動リスク

投資対象の価格が下落するリスクです。株式はイメージしやすいかもしれませんが、債券など、原則すべての資産は常に価格が変動しています。

値上がりすれば利益になりますが、値下がりすればマイナスとなるため注意しましょう。

1000万円を低リスクで運用できるおすすめの商品10選

一般に低リスクで運用できるおすすめの商品を以下に10種まとめました。

| 額面での償還 | 元本保証 | 主なリスク | 目安利回り | |

|---|---|---|---|---|

| 銀行預金 | 〇 | 〇 | ─ | 0.01% |

| 個人向け国債 | 〇 | 〇 | ─ | 0.05% |

| 社債 | 〇 | × | 信用 | 0.5 |

| 外貨預金 | 〇 | × | 為替 | 0.50% |

| 外貨建て保険 | × | × | 為替 | 0.50% |

| 米国債 | 〇 | × | 為替 | 1% |

| 米ドル建て社債 | 〇 | × | 信用、為替 | 2% |

| 債券型投資信託 | × | × | 価格変動 | 2% |

| バランス型投資信託 | × | × | 価格変動 | 3% |

| ヘッジファンド | × | × | 価格変動 | 5% |

※償還=満期で額面金額が発行者から払い戻されること

「額面での償還」とは、ここでは債券の満期時点の取り扱いを指します。

当初定められた価格で元本が投資家に返還される仕組みで、発行体が事前に約束しています。

発行体の信用リスクが表面化しない限り、新たに発行される債券(新発債)に応募して購入した方の多くは投資金額と同じ金額が返還されるでしょう。

ただし、すでに発行された債券(既発債)を途中で買う場合、購入時の債券価格が額面を上回っているケースがあります。

この場合は償還金額が投資金額を下回る可能性があるため注意しましょう。

また外貨を用いた債券の場合、基本的に償還も外貨でなされるため、為替リスクにも注意が必要です。

1.銀行預金

銀行の預金商品に資金を預ける方法です。元本保証の代表的な商品といえるでしょう。

定期預金で運用する場合、「複利型」のものを選ぶと効率的です。

ただし、低金利の影響でお金はあまり増えないため、利回りが2%未満の商品はインフレによる目減りに注意する必要があります。インフレリスクの詳細は最後の注意点で解説します。

2.個人向け国債

国が発行する債券に投資する方法です。購入から1年間は売却できませんが、売却金額や償還金額が投資金額を下回らないよう、国が保証しています。

銀行預金と同じく低金利ですが、0.05%を下回ることはありません。

3.社債

企業が発行する債券に投資する方法です。発行体が破綻しない限り、利回りが確定しているため一般に低リスクで運用できます。

社債もやはり低金利の影響を受けていますが、信用リスクが国よりは高いと考えられるため、その分金利が上乗せされています。信用リスクが高い企業の社債ほど金利が高くなりますが、上述した「格付け」を参考にしながら慎重に判断しましょう。

4.外貨預金

外貨で預け入れ、払い出しも外貨で受け取る預金商品です。日本円を用いた通常の預金より金利が高い傾向にあります。

外貨預金に額面割れは原則ありませんが、為替リスクがあるため元本保証ではありません。例えば1万ドル預ける場合、払い出しも1万ドルです。しかし「日本円に直すといくらになるか」は為替次第なので注意しましょう。

5.外貨建て保険

保険の積み立て部分を外貨で運用する商品です。運用がうまくいくほど満期金や解約返戻金(途中解約で受け取るお金)の額が大きくなります。死亡保険金など、保険の機能として支払われる保険金については最低保障があるケースが一般的です。

保険での運用も複利を働かせることができます。方法は「できるだけ保険料を早く払い込む」または「受け取りをできるだけ遅らせる」ことです。これらは運用期間を長くするため複利効果が大きくなり、受け取れるお金が大きくなりやすいでしょう。

6.米国債

米国が発行する債券に投資する方法です。基本的な仕組みは個人向け国債と同じですが、為替リスクがあります。

複利を活用したい場合は「ストリップス債」を検討しましょう。利払いがない代わりに額面よりも安い価格で購入できる米国債で、例えば「額面100ドルを50ドルで購入する」というようなイメージです。期間中の利息は元本に再投資したものとみなされるので、複利効果が期待できます。

7.米ドル建て社債

利息や償還金が米ドルで支払われる社債です。海外企業はもちろん、日本の大企業や金融機関も発行しているケースがあります。

米国よりも信用リスクが高いと考えられるため、やはり米国債より高い金利が設定されていることが一般的です。

8.債券型投資信託

日本や海外の債券で運用される投資信託です。投資信託とはさまざまな資産で運用される金融商品を指し、その特徴は組み入れ銘柄に準じます。

投資信託を通じて債券に投資する場合、価格変動リスクに注意しましょう。

上述しましたが、債券も常に価格が変動しており、投資信託は時価評価されるため日々価格が変動します。

債券に直接投資する場合は満期で額面どおりに償還されますが、投資信託の場合はありません。任意のタイミングで売却することになります。

債券から受け取る利息は投資信託の値段(基準価額)に反映されるため複利も期待できます。ただし債券価格の下落によるマイナスには注意しましょう。

9.バランス型投資信託

株式や債券など、さまざまな資産で運用される投資信託を指します。債券だけで運用される債券型投資信託より利回りが高い傾向にありますが、その分リスクが高くなるため注意しましょう。

低リスクで運用したい場合、債券の比率が高い銘柄を選ぶことが大切です。

10.ヘッジファンド

運用形態の一つ「ヘッジファンド」に資金を預ける方法です。「売り」取引を含めた高度な運用戦略を用い、市場リスクを避ける運用に特徴があります。

低リスクで運用したい場合、「リラティブバリュー」戦略を用いるヘッジファンドが有望でしょう。「買い」と同時に「売り」を仕掛ける戦略で、上下両方のポジションを持つことでリスクが低くなる傾向があります。さらに、リスクを抑えやすい割安株を狙ったバリュー投資戦略を用いるファンドも候補として上がるでしょう。

| アービトラージ | 同一資産に対し、安い価格で「買い」を仕掛けると同時に高い価格で「売り」を仕掛ける戦略。理論上、両者の価格差が必ず利益になる。 |

|---|---|

| マーケットニュートラル | 値上がりが期待できる株式に「買い」を仕掛け、同時に市場全体に「売り」を仕掛ける戦略。市場リスクを「売り」で相殺し、個別銘柄のリターンを抽出できる。 |

おすすめポートフォリオの例

ここで上述した商品を使った「ポートフォリオ」の例をご紹介します。

ポートフォリオとは資産の組み合わせのことです。複数の資産に分散投資することでリスクをより下げる効果が期待できるでしょう。

【慎重派】安全性重視の方におすすめのポートフォリオ

利回りよりも元本の保全性を重視したい方は以下のようなポートフォリオを組んでみてはいかがでしょうか。

- 銀行預金:40%

- 社債:30%

- 米国債:30%

資産のメインは元本保証の「銀行預金」です。利回りは期待できませんが、安全性はトップクラスに高いでしょう。

銀行預金だけでは利回りを確保できないため、「社債」と「米国債」を組み入れました。信用リスクと為替リスクはありますが、額面どおりの償還がなされる分、一定の安全性は期待できるでしょう。

【積極派】利回り重視の方におすすめのポートフォリオ

低リスク志向ながらも、一定の利回りも得たい方には以下のポートフォリオを提案します。

- ヘッジファンド:70%

- バランス型投資信託

資産の大部分を「ヘッジファンド」に任せるポートフォリオです。リラティブバリュー戦略を用いるヘッジファンドなら比較的低いリスクで一定の利回りが期待できるでしょう。

ただし、ヘッジファンドは解約に制限があることが多く、自由に出金できない可能性もあります。「バランス型投資信託」なら原則自由に売却できるほか、株式も組み入れる銘柄を選べば一定の利回りも確保できます。

低リスク志向ならおすすめできない商品

低リスクで運用したい場合、当然ですがリスクの高い商品は避けるべきです。主に以下のような商品が該当します。

- 個別の株式

- 株式型投資信託

- 先物・オプション取引

- FX・CFD

- 仮想通貨(暗号資産)

個別の株式

取引所を通じ直接株式を購入する方法です。一つ一つの株式は値動きが大きく、低リスク運用に向きません。自分で低リスク運用するには、高度な知識はもちろん即座取引できるスキルと時間も必要です。

株式型投資信託

株式だけで運用される投資信託です。分散投資されているため個別の株式よりは値動きが小さいですが、低リスク志向の方には値動きが大きい場合が懸念されます。

株式を組み入れたい場合、債券なども組み入れた「バランス型投資信託」を検討しましょう。

先物・オプション取引

株価指数などを対象に、複雑な取引を行なう方法です。投資対象そのものの値動きは小さいケースもありますが、自己資金以上に取引できる点に特徴があり、低リスク志向の方があえて選ぶ必要性は低いでしょう。

FX・CFD

外国為替や株価指数などを対象に、「買い」や「売り」を行なう方法です。先物・オプション取引と同様、自己資金以上に取引できる特徴があります。やはり低リスク志向の方があえて選ぶ必要性は低いです。

仮想通貨(暗号資産)

ブロックチェーン技術を用い、技術的に改ざん可能性のないデジタルデータを取引する方法です。値動きそのものが大きく、代表的な銘柄「ビットコイン」でも大きな変動があるでしょう。低リスク志向の方は避けたほうが無難です。

1000万円運用するときの注意点

1,000万円を運用する場合は以下の2点に注意しましょう。

- 集中投資を避け、分散投資を前提に行なう

- インフレリスクにも注意

集中投資を避け、分散投資を前提に行なう

上述のとおり、分散投資にはリスクを下げる効果があります。反対に特定の資産・銘柄に集中投資するとリスクが高くなってしまいます。特に「信用リスク」が表面化した場合、資産の大部分を失うかもしれません。

運用する際は「ポートフォリオ」単位で考え、分散投資を行なうよう心がけましょう。

インフレリスクにも注意

「インフレ」とは物価の上昇を指し、お金の価値を実質的に下げる効果があります。

お金の「モノを買う力」を考えるとイメージしやすいかもしれません。例えば1個100円のお菓子を買う場合、1万円なら100個買えますが、10%のインフレで1個110円に上昇した場合は90個しか買えなくなります。1万円の「モノを買う力」が約10%減少したと考えられるでしょう。

インフレによるお金の価値下落を避けるには、インフレ以上に増やす必要があります。低リスクを志向するあまり低すぎる利回りを選択しないように注意しましょう。

日本ではインフレ目標が年2%となっているので、リスクを回避するためには2%以上の利回りを目指したいところです。

まとめ

本記事の内容は以下のとおりです。

- 「複利」を活用すると低利回りを補える

- 「預金」「債券」「保険」が低リスク商品として代表的

- 投資信託なら「債券型」か「バランス型」が有望

- ヘッジファンドなら「リラティブバリュー型」「バリュー投資戦略」が低リスク

- 「個別の株式」など高リスク商品を避ける

低リスクで運用できる商品には「預金」や「債券」などがあります。運用の内容によっては「投資信託」や「ヘッジファンド」も選択肢になるでしょう。「個別の株式」など、高リスク商品は避けたほうが無難です。

低リスク商品は「複利」を活用すると低利回りをカバーできます。低いリスクで運用したい場合、できるだけ長期運用して複利効果を高めましょう。