もし今あなたが余裕資金として1,000万円持っている場合、資産運用で1億円を目指してみませんか?

運用年数を長く取ると、実は1,000万円を1億円にすることはそう難しくありません。

そんなまさかと思われる方もいつかもしれません。

そこで、本記事では1,000万円を1億円にするための手順や考え方を具体的に紹介しています。

シミュレーションを含めながら必要利回りの計算方法や実現のための具体的な商品についても解説するので、ぜひ最後までご覧ください。

資産1億円以上の世帯は全体の2.5%

まずは1億円を持っている人が世の中にどれくらいいるか、野村総合研究所の調査から確認しましょう。

野村総合研究所によると、金融資産から負債を差し引いた「純金融資産保有額」が1億円以上の世帯は、2019年時点で132.7万世帯となりました。

割合では全体の約2.5%、大まかに25人に1人は1億円以上の資産を持っている計算です。そう考えると、1億円を持っている方は意外に多いように感じますね。

- 1億円以上:132.7万世帯(2.46%)

- 5,000万円以上:341.8万世帯(6.33%)

- 3,000万円以上:712.1万世帯(13.18%)

- 3,000万円未満:4,215.7万世帯(78.04%)

1000万円から1億円を目指す3つの手順

1,000万円を運用して1億円を目指す手順はシンプルです。

以下3つの手順を踏みましょう。

- 運用年数を決める

- 運用年数から必要な利回りを計算

- 必要利回りを達成できそうな商品を選ぶ

1.運用年数を決める

まずは運用年数、つまり「いつまでに1億円にするか」を決めましょう。運用年数が長いほど、次の手順で求める必要利回りが低くなります。

運用年数は「1億円にする理由」を考えると決めやすいかもしれません。例えば老後資金のために1億円を用意したい場合、現在30歳なら概ね30年前後、現在40歳なら概ね20年前後が運用年数となるでしょう。

あまりに運用期間が短いと実現は困難です。例えば「1年後に1,000万円を1億円にしたい」場合、必要利回りは900%にもなります。現実的な利回りとはいえず、仮に900%を目指して運用する場合のリスクは危険なほど高くなるでしょう。

詳細は次章で紹介しますが、1,000万円を1億円にするためには、運用年数が10年でも25.89%の利回りが必要です。運用年数があまりに短くなる場合、計画の練り直しを検討しましょう。

2.運用年数から必要利回りを計算

運用年数が定まれば、1,000万円を1億円にするために必要利回りが計算できます。以下の式に当てはめて計算しましょう。

例えば30年で1,000万円を1億円にする場合、以下のように計算します。

{10^(1/30年)-1}×100

={(1.079775)-1}×100

=(0.079775)×100

=7.9775…(%)

つまり30年で1,000万円を1億円にするためには約8.0%の利回りが必要だと計算できます。

表計算ソフトを用いて計算する場合は「POWER関数」を使いましょう。セルに以下のように入力すれば計算可能です。

3.必要利回りを達成できそうな商品を選ぶ

必要利回りが計算できたら、その利回りを達成できそうな商品を選びましょう。

もっとも、1,000万円から1億円を目指す場合は「株式」が主力になるでしょう。

運用年数を相当長くしない限り求められる利回りが高いためです。株式は一般的にリスクが高い商品ですが、大きなリターンも期待できます。参考に、主要株価指数の直近5年間の利回りを以下にまとめました。

- 日経平均:14.52%

- S&P500:16.9%

- 先進国株式(MSCIコクサイ):14.76%

- 新興国株式(MSCIエマージング):9.62%

※いずれも配当込み、引用元は各項目にURLをリンク

ひと口に株式に投資するといっても、方法はいくつかあります。後半の「おすすめ商品」で触れるため、そちらも参考にしてください。

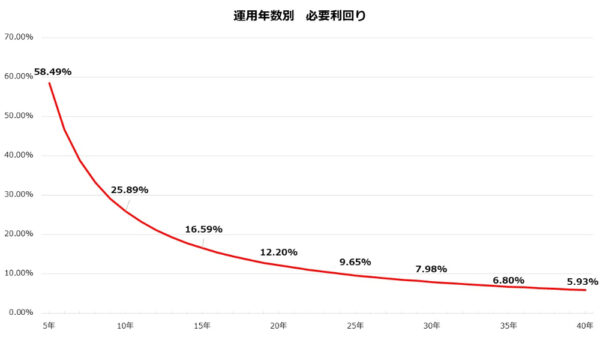

【運用年数別】1,000万円を1億円にする必要利回り

上述の必要利回りの計算式を用い、運用年数5年ごとに必要な利回りをグラフにまとめると上記のようになります。

運用年数15年程度までは必要利回りが急減しますが、その後はゆるやかに低下するのが特徴的ですね。

ただし、運用年数を40年まで延ばしても6%前後の利回りが必要です。1億円を目指す場合、ローリスク商品はそぐわないでしょう。

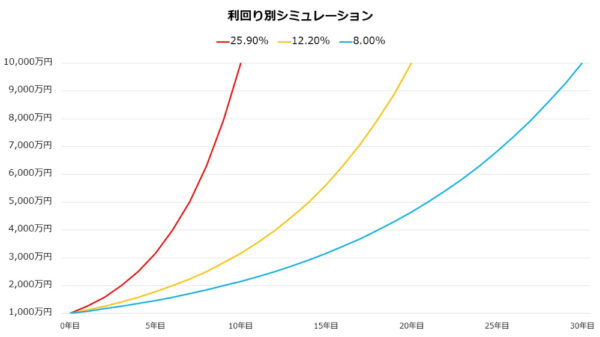

今度は利回りからシミュレーションし、1,000万円がどのように増えていくか確認しましょう。シミュレーションする利回りは、上記グラフから、「25.9%(10年)」「12.2%(20年)」「8.0%(30年)」とします。

シミュレーションの結果は以下のとおり。いずれも当初はゆるやかに上昇し、後半ほど上昇幅が大きくなっていることがわかります。

上昇幅が大きくなる理由は「複利(ふくり)」が働くためです。利益を再投資して運用額を増やし、翌年さらに大きな利益を得る運用戦略を指します。効率的に増やせるので、1億円を目指す場合はぜひ利用しましょう。

| 運用額 | 上昇幅 | 累積リターン | |

|---|---|---|---|

| 0年 | 1,000万円 | ─ | ─ |

| 1年 | 1,100万円 | +100万円 | +100万円 |

| 2年 | 1,210万円 | +110万円 | +210万円 |

| 3年 | 1,331万円 | +121万円 | +331万円 |

| 4年 | 1,464.1万円 | +133.1万円 | +464.1万円 |

| 5年 | 1,610.51万円 | +146.41万円 | +610.51万円 |

利回りは高いほど有利ですが、前章で触れた主要株価指数の利回りから考えれば10%前後が無理のない範囲でしょうか。概ね20年以上の運用で1億円に到達する計算です。

次章から、20年または30年で目指す場合におすすめの商品を紹介します。

【ややリスク高め】20年で1,000万円から1億円を目指すおすすめの商品

20年で1億円到達を目指す場合、必要利回りは12.2%です。やや高い利回りが求められるため、上述のとおり主要な対象資産は株式となるでしょう。以下のような方法で運用してみてはいかがでしょうか。

- 個別の株式

- 中小型株式アクティブ投資信託

個別の株式

証券取引所を通じ、直接株式へ資金を投じる方法です。株式の中には1年で数倍になるケースもあるため、大きな利回りを求める場合は有望な選択肢といえるでしょう。

リターンに期待できる一方、やはりリスクには注意が必要です。特定の銘柄に集中投資せず、複数銘柄に分けて資金を投じましょう。これを「分散投資」といいますが、リスクを下げる効果が期待できます。

中小型株式アクティブ投資信託

中小型株式でアクティブ運用される投資信託を購入する方法です。

中小型株式とは「時価総額(株価×発行済株式数)」が小~中規模の銘柄を指します。株式は一般に時価総額が小さいほど値動きが大きく、その分リターンに期待できるでしょう。反対に時価総額が大きい大企業の株式を「大型株」といいます。

アクティブ運用とは「ベンチマーク(運用目標)」を超えるリターンを目指す運用方針です。銘柄を選別して組み入れることで平均を超える利回りを目指します。一方、ベンチマークと同じリターンを目指す運用を「パッシブ運用」といい、特にベンチマークになんらかの指数を据えた投資信託を「インデックスファンド」といいます。

これらの要素から、中小型株式アクティブ投資信託は投資信託の中でも期待リターンが高いです。過去の運用実績をチェックし選びましょう。

【ミドルリスク】30年で1,000万円から1億円を目指すおすすめの商品

30年で1億円を目指す場合、必要利回りは8.0%です。20年で目指す場合と比較し、ややリスクを下げることができるでしょう。以下のような商品をおすすめします。

- グローバル株式型投資信託

- ヘッジファンド

グローバル株式型投資信託

海外の株式で運用される投資信託を購入する方法です。特別な運用方針がない場合、上述した主要株価指数のリターンに近い利回りが期待できるでしょう。

グローバル株式は概ね「先進国株式」と「新興国株式」、「全世界株式」の3つに分けられます。それぞれの投資国を把握するとイメージしやすいかもしれません。

株式市場は世界的にアメリカ株式のシェアが高いため、「先進国株式」と「全世界株式」はアメリカ株式の比重が高くなります。アメリカなど先進国の成長に期待する場合、これらに投資する銘柄を選ぶといいでしょう。

一方「新興国株式」は中国など東アジア国・地域の株式の比重が高いです。中国の成長に期待できる場合に選択しましょう。

| 先進国株式 (MSCIコクサイ) | 新興国株式 (MSCIエマージング) | 全世界株式 (MSCI ACWI) |

|---|---|---|

| アメリカ(72.79%) | 中国(33.97%) | アメリカ(59.56%) |

| イギリス(4.5%) | 台湾(14.71%) | 日本(6.2%) |

| フランス(3.51%) | 韓国(12.61%) | 中国(4.07%) |

- MSCI社 Equity fact sheet search

ヘッジファンド

運用会社の一つ「ヘッジファンド」に資金を預ける方法です。値下がり時にも利益を得られる「売り」取引を活用し、相場の影響を受けない高度な運用戦略を用いる点に特徴があります。

ヘッジファンドにもさまざまなタイプがありますが、大きなリターンを目指す場合は「株式ロングショート」戦略を用いるファンドが有望でしょう。値上がりが見込める株式には「買い(ロング)」を、反対に値下がりが見込める株式には「売り(ショート)」を仕掛ける戦略を指します。

上方向・下方向の双方で利益獲得が期待できるため、ファンドマネージャーの手腕次第でいつでも利益を獲得できる点が強みです。さらに、バリュー投資を組み合わせている場合は価値の下落を抑えやすくなります。

ヘッジファンドは最低投資額が大きいですが、1,000万円なら受け入れるファンドも見つかるかもしれません。ヘッジファンドに直接コンタクトを取るか、仲介業者を利用するといいでしょう。

まとめ

本記事の内容を以下にまとめます。

- 25人に1人は1億円を持っている

- 運用年数を決めると必要利回りが計算できる

- 必要利回り={10^(1/運用年数)-1}×100

- 株式が主力 ローリスク商品は利回りが足りない

- 個別株式のほか、投資信託やヘッジファンドが選択肢

野村総合研究所によると、2019年時点で約25人に1人が1億円以上の資産を持っています。「資産1億円」は、決して実現不可能な数値ではありません。

1,000万円を1億円にするために必要な利回りは運用年数で決まります。運用年数を長く取るほど必要利回りが下がり、現実的な目標が見えてきます。ただし40年まで延ばしても6%前後の利回りが必要なため、ローリスク商品は利回りが不足する可能性が高いでしょう。自然と「株式」が主要な投資対象資産となります。

1,000万円から1億円を、20年で目指す場合は個別株式や中小型株式アクティブ投資信託を、30年ならグロース株式投資信託やヘッジファンドがおすすめです。