2018年の新興国株式市場は米中貿易摩擦やトルコショックなどで軟調な国も多いものの、好パフォーマンスを上げている国もあります。

今回は、新興国の中でも特に成長が著しいBRICsに焦点をあてて、高利回りを狙える国をご案内していきます。

1、新興国とは

新興国とは、米国や日本、欧州などの先進国に対し、現在の経済水準は低いものの、高い成長性を秘めた国のことをいいます。

新興国市場は「エマージング市場」とも呼ばれ、中南米、東南アジア、中東、東欧などの市場を指します。

経済成長により、高いリターンが期待できる反面、急激なインフレや通貨価値の下落などによりボラティリティ(値動き)が大きく、先進国と比べてリスクが高いことが特徴です。

それでは、特に市場規模が大きいBRICsについて見てみましょう。

2、BRICs(ブリックス)とは

経済成長が著しいブラジル(Brazil)、ロシア(Russia)、インド(India)、中国(China)、南アフリカ共和国(South Africa )の新興5か国を指す造語です。

米ゴールドマン・サックスのエコノミストであったジム・オニールが名付けました。

5か国で世界人口の4割、国内総生産(GDP)の約2割を占めます。

ゴールドマン・サックスは2050年には国内総生産(GDP)で中国がアメリカを抜いて世界一となり、インドが3位、ブラジルが5位、ロシアが6位になるとしており、BRICsは有望な投資先と見られています。

現在の名目GDP、株式の時価総額は以下のようになっています。

(1)名目GDP

出典:GLOBAL NOTE

BRICsでは中国が2位、インドが6位、ブラジルが8位、ロシアが11位となっています。(南アフリカは33位)。

新興国といっても、世界でも有数の経済規模を誇っていることがわかります。

続いて株式の時価総額を見てみましょう。

(2)株式時価総額

出典:GLOBAL NOTE

株式時価総額では、中国が2位、インド7位、南アフリカ12位、ブラジル15位、ロシア18位と5か国すべて上位20位以内に入っています。先進国の株式市場にも劣らぬ規模を誇っていることがわかります。

3、2018年の新興国株式市場

2018年の新興国株式市場は下落しています。

以下はMSCI新興国株指数です。

新興国24か国830銘柄で構成され、中国株が33%、インド株が9%、ブラジル株が6%、ロシアが4%となっています。

BRICsの5か国で50%以上を占めています。

2018年は高値1278.53から2割以上下落しています。

その原因は主に次の2つです。

(1)米中貿易摩擦

米国と中国の間で貿易摩擦が激しくなり、高関税をかけ合う「貿易戦争」に発展しかねない情勢です。

貿易赤字解消を公約に掲げるトランプ政権は、赤字が最も多い中国に対して厳しい姿勢で臨んでいます。

日米貿易摩擦の歴史を見ると、1990年代後半に日本が深刻な景気後退に陥ると対日圧力は弱まりました。

同じように、中国が脅威の存在でなくなるまでトランプ政権は圧力をかけ続けるのではないかと見られています。

12月1日の米中首脳会談で米国が中国への追加関税を猶予することが決まったものの、その直後に中国の通信機器大手ファーウェイの副会長が米国の要請でカナダ当局に逮捕されました。

関税合戦が限界に達し、最先端技術の覇権をどちらの国が握るかという産業政策のせめぎ合いが始まったと見られています。

米中貿易摩擦のリスクは依然として残っています。

(2)米国金利上昇

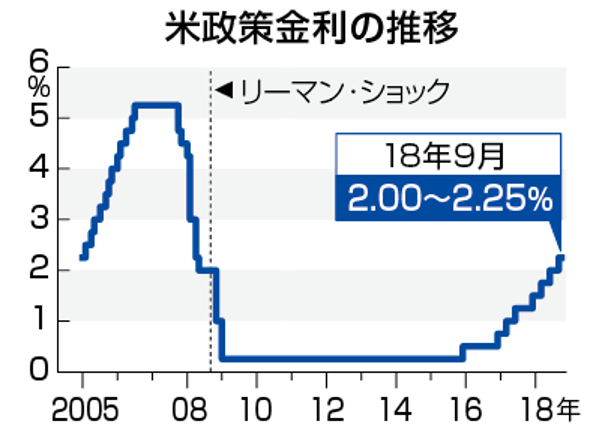

FRBによる2015年末からの米政策金の段階的な利上げにより、米国10年債利回りが3%を超えるなどドルが強含み、新興国から資金が流出しました(下図)

出典:jiji.com

米国10年債利回り

出典:SBI証券

特に8月に起きたトルコショックの影響は大きく、トルコリラは対ドルで8月10日に一時20%も急落しました。

米国人牧師の拘束を巡る外交問題が直接のきっかけになったとはいえ、ドル高で新興国から資金が流出しやすかったこともあり、アルゼンチンペソやブラジル・レアル、南アフリカランド、インドルピーなどBRICsや他の新興国通貨まで売りが波及し、株式市場も大きく下落しました。

しかし、来年は米国の利上げペースが鈍るとの観測や、米国景気リスクが意識され始め、新興国の潜在的な成長力を再評価する動きがでています。

続いて、実際に新興国株式投資を行う際に大切な「分散投資」について解説します。

4、分散投資とは

投資ではリスクをコントロールすることが大切です。

その手法の1つが「分散投資」です。分散投資とは投資先を一つにせず、複数の投資先に投資することをいいます。

分散投資には次の3つの方法があります。

(1)資産の分散

投資対象を株式・債券・コモディティ(商品)・不動産など資産や銘柄で分散することです。

(2)地域の分散

さまざまな国や地域の株式・債券・通貨へ分散投資することでリスクを軽減させることです。

(3)時間の分散

投資するタイミングを分散することで、高値で投資するリスクを低減させます。

日本株だけでなく、新興国株式投資を行うと「地域の分散」効果により、リスクを軽減しながらリターンを目指すことが可能になります。

5、株式投資高利回りランキング

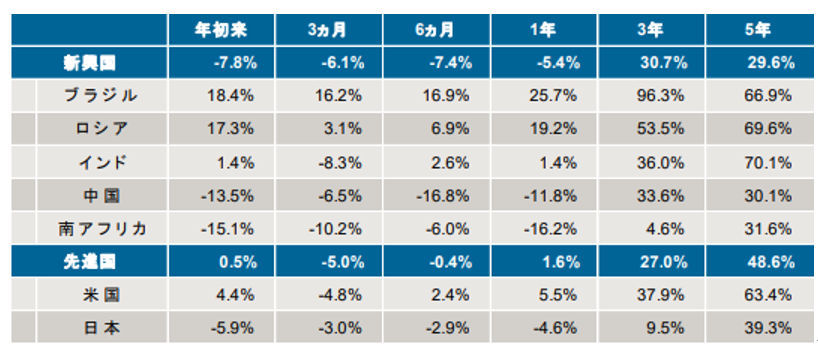

MSCI新興国株指数は、中国の影響が大きいのでマイナスとなっていますが、実はBRICs5か国中、3カ国は年初来でもプラスになっています(2018年11末時点)。

そして、過去5年を見ると5か国すべて上昇しています。

出典:J.P.Morganアセットマネジメント

file:///C:/Users/KOTARO/Evernote/Databases/Attachments/4465a6d4a75cb53bcd7c9185d83177fd.pdf

特に、インド・ブラジル・ロシアの3か国は米国も上回るパフォーマンスとなっています。

過去5年間のランキング上位3か国を見ていきましょう。

(1)1位 インド(上昇率70.1%)

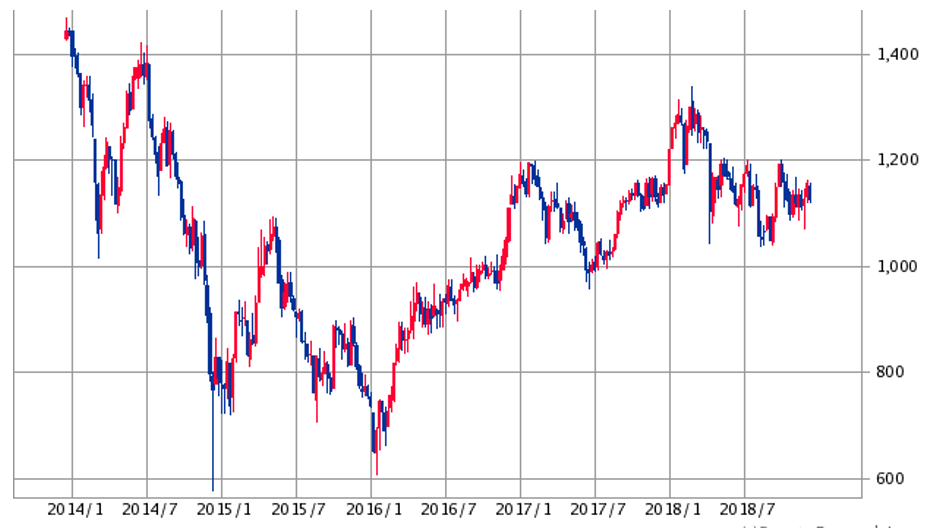

代表的な株価指数であるインドSENSEX指数から見ていきましょう。

インドSENSEX(センセックス)

出典:SBI証券

2014年に誕生したモディ首相による「モディノミクス」により、高い経済成長率と政治への評価により、トルコショックにもかかわらず2018年8月28日にインド株式市場SENSEXは史上最高値を更新しました。

しかし、8月下旬、インドのインフラ開発・金融大手のIL&FS社がデフォルト(債務不履行)を起こしました。

非上場企業ですが、負債総額が日本円で約1.5兆円と規模が大きく、インドの金融市場に信用収縮が見られます。

インドは高成長国であることや、内需関連企業の業績は好調なものの、地方選や下院選を控え、モディ政権が継続されるかどうかが焦点となっています。

(2)2位 ロシア(上昇率69.6%)

下のチャートは、ロシアの代表的な株価指数であるRTS指数の値動きです。

出典:SBI証券

ロシアは世界有数の資源大国です。

特に、原油価格の動向に影響を受けます。足元の原油安を受けて、株式市場も軟調な展開となっています。

今後は原油価格安定のために供給を抑制する動きがでてくると予想されています。

石油生産量

出典:GLOBAL NOTE

原油先物(WTI)

出典:SBI証券

(3)3位 ブラジル(66.9%)

まずは、ブラジルの株価指数であるボベスパ指数の推移を見てみましょう。以下のチャートをご覧ください。

ボベスパ指数

出典:SBI証券

2017年以降のブラジル株式市場は、景気回復や構造改革などへの期待から、大きく上昇してきましたが、2018年5月下旬より下落しました。

米国金利上昇による資金流出懸念から、ブラジル・レアルが軟調に推移したためです。

しかし、10月の大統領選でボルソナロ氏が当選すると、大統領選を巡る不透明感が解消し、市場の焦点はブラジル国内の経済環境や景気回復の兆しに移り、12月に入って史上最高値を更新しました。

6、まとめ

BRICs市場の今年のパフォーマンスはマチマチですが、ブラジルやロシアのように好パフォーマンスの国もありますし、5年間ではかなり高い運用益を得られていることがわかります。

このように地域を分散させることにより、国内株式市場が軟調でも好パフォーマンスを得られる可能性が高まるのです。

ただ、個人ではなかなか新興国市場の情報を収集しづらいため、実際の運用はプロに任せた方が安心です。

国内の投資先でも、運用対象を広げることで分散効果が狙えます。