銀行の窓口やHPでは「外貨預金」がアピールされています。「好金利」などのうたい文句から興味を持つ方も多いでしょう。

しかし、FPの立場から外貨預金はおすすめできません。銀行がアピールするほど金利が高くない点や不利な税務上の取り扱いが理由です。

そこで、本記事では以下の内容をご紹介します。

- 外貨預金をおすすめできない理由

- 外貨預金を行うならFXの方がいい

- 外貨預金やFX以外に海外へ投資できる方法

外貨預金を検討している方は、預け入れの前に本記事をぜひ参考にしてください。

外貨預金をおすすめしない3つの理由

外貨預金をおすすめできない理由は主に以下3つです。

- 外貨預金も金利が低い

- 為替手数料が高い

- 円安の利益は税率が高い

それぞれ解説します。

理由1.外貨預金も金利が低い

外貨預金でも金利が低い点がおすすめできない理由の1つです。

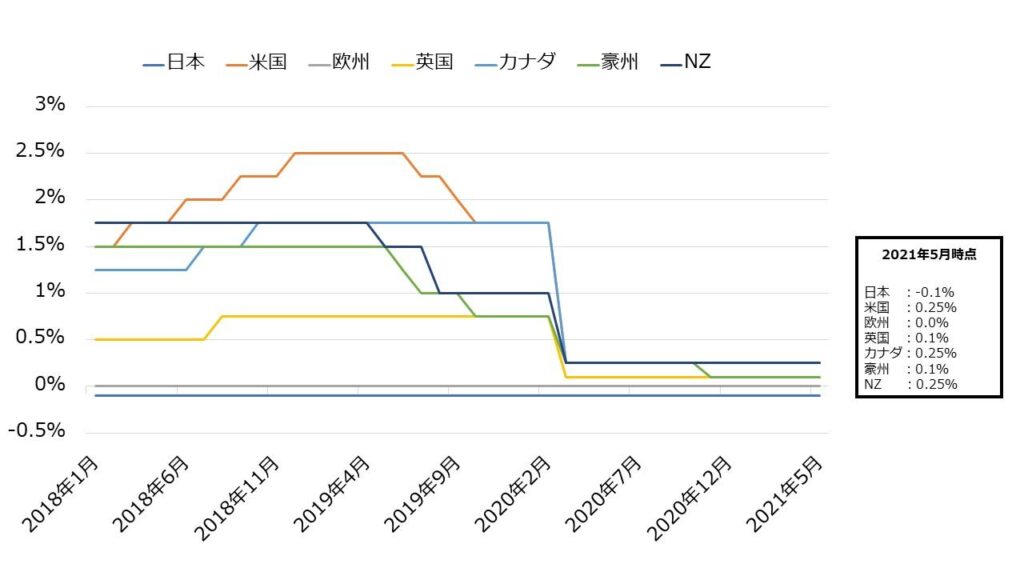

海外は日本より金利が高いイメージですが、実は近年では低下傾向です。特に新型コロナウイルス感染拡大以降、各国はゼロ金利政策を行っています。

1主要各国 政策金利の推移

参考:外為どっとコム ※確認日:2021年6月11日

各国が金利を引き下げたため外貨預金金利も下がりました。参考に主要3銀行の米ドル定期預金金利を以下にまとめました。

引用元:各タイトルリンク ※確認日:2021年6月11日

参考:円定期預金の平均:日銀「預金種類別店頭表示金利の平均年利率等について(2021年6月9日)」

いずれも円定期預金よりは高金利ですが大きな差はありません。為替リスクを取るほどの魅力を、金利からは感じにくいでしょう。

理由2.為替手数料が高い

外貨預金は「為替手数料」がかかります。為替手数料が高い点もまた外貨預金をおすすめしない理由の1つです。参考に主要3銀行の為替手数料を以下にまとめます。

引用元:各タイトルリンク ※確認日:2021年6月11日

為替手数料は円と外貨の交換手数料です。外貨預金の際レートに上乗せされ、反対に引き出す場合は差し引かれます。

上記主要3銀行の場合、米ドル外貨預金⇔引き出しの往復で2円かかります。1万米ドルで2万円がかかる計算で、1米ドル=100円なら2%の手数料率です。

金利が高いみずほ銀行でも米ドル外貨預金金利は0.25%でした。2%の為替手数料をペイするためには8年(税金を考慮すると約10年)かかってしまいます。コストパフォーマンスは決してよくありません。

理由3.円安の利益は税率が高い

利回りに期待できない以上、円安に期待したいところです。しかし外貨預金の場合、円安による利益に重い税金が課せられる可能性があります。これが外貨預金をおすすめできない最後の理由です。

外貨預金の場合、円安による利益は「雑所得」扱いです。給与など他の所得と合算されて税率が決まり、その最高税率は55%です(円預金の税率は一律20.315%)。外貨預金の額が大きい方、またもともと高所得の方は不利な税率になる可能性が高くなります。

以上3点をまとめると、

「外貨預金は利回りが低く、しかも手数料が高い。しかも、利益には円安が不可欠で、税率も高い」

といえます。

これらの理由から、現状は外貨預金をおすすめできません。

外貨預金の4つのメリット

もちろん、一般的には外貨預金にはメリットもあります。大まかに以下4つのメリットが考えられるでしょう。

- 円預金よりは高金利

- 海外への分散投資になる

- 銀行口座があれば始められる

- 海外旅行で使えるケースがある

それぞれ解説します。

円預金よりは高金利

上述しましたが、外貨預金は円預金よりは金利が高い傾向があります。外貨預金のメリットといえるでしょう。もちろん、先ほどご説明した通り、最近は低金利の傾向で手数料も高いので一般的なメリットとして位置付けています。

海外への分散投資になる

海外への分散投資になる点も外貨預金のメリットです。

円以外の資産を持つことは分散投資にあたります。例えば円の信用が急落した場合、極端なインフレが起こる可能性があります。円預金の実質的な価値は大きく下落し、日々の買い物すらままならないケースが起こるでしょう。過去にはジンバブエなどで実際に起こりました。

日本で極端なインフレの可能性は低いでしょうが、絶対にないわけではありません。資産を守る手段の1つになるでしょう。

銀行口座があれば始められる

外貨預金は銀行口座があればすぐに始められます。株や投資信託とは異なり、証券会社などに口座開設しなくても手軽に始められる点はメリットといえるでしょう。

海外旅行で使えるケースがある

銀行によっては外貨預金の残高を海外ATMなどから直接引き出せるサービスを行っています。海外旅行によく行く方には利便性が高いでしょう。

参考例)ソニー銀行

外貨預金の4つのデメリット

冒頭の「外貨預金をおすすめしない理由」と重複する部分もありますが、改めて外貨預金のデメリットも確認しておきましょう。大きく以下の4つがあります。

- 為替リスクがある

- 為替手数料がかかる

- 預金保険(ペイオフ)の対象外

- 為替差益が雑所得

それぞれ確認しましょう。

為替リスクがある

外貨預金は元本保証ではありません。必ず為替リスクがあるため、損をしてしまう可能性がある点がデメリットです。

米ドル預金を例に考えてみましょう。1米ドル=100円のときに1万米ドル分の外貨預金を行うと仮定します。預け入れ額を円に直すと100万円です。預金後に米ドルの価値が下がり1米ドル=90円になった場合、90万円になってしまいます。

元本保証ではない点は必ず理解しておきましょう。

為替手数料がかかる

冒頭でお伝えしていますが、外貨預金は為替手数料がかかります。外貨預金のデメリットの1つです。

預金保険(ペイオフ)の対象外

ペイオフの対象外であることも外貨預金のデメリットです。

銀行預金は、銀行が破綻しても1,000万円とその利息までは預金保険機構から補償されます。これをペイオフといいます。

円預金はペイオフの対象ですが、外貨預金は対象外なので注意しましょう。

為替差益が雑所得

こちらも冒頭でお伝えしましたが、円安で得られた利益は雑所得扱いとなり、高い税率が課せられる可能性がある点がデメリットです。

外貨預金をおすすめする人・しない人

外貨預金おすすめできる方・できない方を以下にまとめました。

| 外貨預金をおすすめする人 | 気軽に資産運用を始めたい方 海外旅行によく行く方 |

|---|---|

| 外貨預金をおすすめしない人 | 高年収の方 扶養に入っている方 |

外貨預金は気軽に資産運用を始めたい方におすすめです。銀行口座だけですぐに始められます。

また、海外旅行によく行く方にもおすすめです。その場合、海外で外貨預金残高を引き出せる銀行を選びましょう。

一方、もともと収入が高く税率が高い方にはおすすめできません。外貨預金の円安による利益は雑所得扱いとなるため、同じように高い税率が課されてしまうためです。

また、扶養に入っている方も、雑所得で扶養から外れる可能性があるためおすすめできません。

おすすめしない条件に当てはまる方は、そのほかの資産運用を検討しましょう。外貨預金以外に海外へ投資する方法を後でご紹介します。

外貨預金よりFXの方がおすすめ

外貨預金をおすすめする方も含め、「FX」を一度検討しましょう。外貨預金と同じく海外の通貨へ投資し、しかも外貨預金よりもメリットが大きいためです。

外貨預金よりFXの方が優れる理由を簡単に解説します。

FXとは

FXは海外の通貨を取引する投資方法です。外貨預金と同じように金利が受け取れるほか、円安の利益も受け取れます。

為替リスクも同じです。FXはリスクが高いイメージですが、自己資金の範囲内で取引すれば外貨預金と同じ程度のリスクしかありません。

コストが圧倒的に安い

外貨預金は往復2円程度の為替手数料がかかりますが、FXはその1,000分の1程度のコストしかかかりません。参考に主要なFX会社の取引コストを以下にまとめます。

| FX会社 | 取引コスト(米ドル、往復) |

|---|---|

| GMOクリック証券(FXネオ) | 0.2銭(0.002円) |

| DMM.com証券(DMM FX) | 0.2銭 |

| 外為どっとコム | 0.2銭 |

引用元:各タイトルリンク ※確認日:2021年6月11日

主要FX会社の多くが米ドル(対円)の取引コストを0.2銭程度にしています。1万米ドルでも20円しかかかりません。

同じものに投資するのですから、当然コストが低い方が有利です。

FX会社が破綻しても資産は守られる

外貨預金はペイオフの対象外でした。FXもペイオフの対象外ですが、FXのお金は銀行とは別に管理されるよう義務付けられているため、仮にFX会社が破綻してもお金は守られます。

なお、FX会社は自己資本比率規制があり、すべてのFX会社は自己資本比率を120%以上に維持しています。金融先物取引業協会の会報(2020年7月)によると、自己資本比率の平均は554.69%でした(2020年3月期)。つまり、FX会社が破綻しやすいというわけではないので、イメージよりは安心感があるでしょう。

引用元:金融先物取引業協会 会報(2020年7月 No.125)

税率は一律20.315%

外貨預金の円安による利益は雑所得で最高税率55%ですが、FXは一律20.315%です。利益がどれほど大きくなっても税率は上がりませんし、もともと高収入の方も税率は上がりません。

以上3点から、外貨預金よりもFXの方がおすすめです。せっかく海外へ投資するなら外貨預金よりFXを選びましょう。

外貨預金やFX以外に海外へ投資する方法

海外への投資は外貨預金やFX以外でも可能です。ここでリスク別に一挙ご紹介します。

ローリスク・ローリターンの商品

まずはリスクの低い商品をご紹介します。

外貨MMF

外貨MMFは海外通貨の短期債や預金商品などで運用される投資信託です。投資信託なので厳密には元本保証ではありませんが、外貨ベースでは基本的に元本割れはしません(1万米ドル→9,000米ドルのように、外貨が直接的に減ること)。

ただし、為替リスクによる元本割れは、外貨預金と同じようにあります。

米国債

米国が発行する債券です。米国が破綻しない限り外貨ベースでは元本割れはしません。

こちらもMMFと同様に、為替リスクはあるので注意しましょう。

ミドルリスク・ミドルリターンの商品

次は中程度のリスクがあるものをご紹介します。外貨ベースでも元本保証がないものをまとめました。リスクが上がる分、リターンも中程度期待できます。

海外資産で運用される投資信託

海外の資産で運用される投資信託を購入する方法です。銀行や証券会社で購入できます。

運用される資産は株式、債券、不動産などが代表的です。投資地域は米国や英国などの先進国のほか、中国や韓国などの新興国があります。1つの国だけでなく、複数の国に投資する投資信託もあります。

これらは日本円で基準価額(株価のようなもの。投資信託の値段)が計算されますが、為替の影響も反映されます。円安になれば上昇し、反対に円高になれば下落します。また外貨ベースでも変動しているので、価格変動リスクと為替リスクの両方に気を付けましょう。

ヘッジファンド

ヘッジファンドは高度な運用手法を用い、絶対収益を追求する運用会社(あるいは商品)です。相場全体の影響を受けない収益を絶対収益といい、相場の影響を受ける収益を相対収益といいます。

例えば上述の投資信託は基本的にフルインベストメント型で、顧客から預かった資金は基本的にすべて”買い“の取引に使われます。これでは相場全体の影響を避けられません。投資信託で利益を得るには相場全体が上昇する必要があります。このため、投資信託は相対収益の商品とされます。

ヘッジファンドは顧客から預かった資金を単純に“買い”に使うだけでなく、“売り”の取引にも使います。これにより相場が下落しているときも収益機会が得られます。このためヘッジファンドは相場全体の影響を排除できるため、絶対収益を追求できます。

ヘッジファンドの中には海外の資産で運用されるタイプもあります。海外に投資したい場合、ヘッジファンドも選択肢になるでしょう。

関連記事:

ハイリスク・ハイリターンの商品

最後に比較的リスクの高い商品をご紹介します。

外国株

外国の株式に直接投資する方法です。投資信託などを通じて行う方法と異なり、特定の銘柄に集中投資ができます。もちろんいくつかの銘柄への分散投資も可能です。

新興国債券

新興国通貨建てで発行される債券に投資する方法です。ブラジルレアルや南アフリカランドなど、高金利国の通貨で発行されるケースが一般的です。

仕組みは米国債とほぼ同じですが、新興国通貨そのものの値動きが大きいです。また為替手数料が高いケースが多い点にも注意が必要です。

金利は高いので、円高にならなければ利益を得られるケースが多いでしょう。

まとめ

本記事の内容を以下にまとめます。

- 外貨預金はコストなどからおすすめできない

- 外貨預金を行うならFXの方がいい

- そのほかの投資でも海外へ投資できる

外貨預金は円預金より金利が高い点や海外へ投資できる点がメリットですが、同じことがFXででき、しかもコストや税務上FXの方が有利です。またそのほかの方法でも海外への投資は可能です。

海外へ投資したい場合、外貨預金以外の方法を選んだ方がいいでしょう。