社債とは、会社が発行する債券のことです。

国債よりも信用性が低く債務不履行(デフォルト)によって元本が返還されないリスクもありますが、利回りが高くなりやすいのが特徴です。

社債はデフォルトさえ起こらなければ元本が確保されるので、元本を減らすリスクをできる限り減らしながら利益を得ることができます。

そのため、非常に人気の投資先となっていますが、高利回りの社債を選ぶ際はコツが必要になります。

そこで、当記事では社債選びで失敗しないために

- 高利回りになりやすい社債の特徴

- 選定時の注意点

- 利回りの高い社債のランキング

を紹介していきますので、是非ご参考ください。

高利回りになりやすい社債の特徴

高利回りになりやすい社債の特徴は3つあります。

- 外貨建である

- 外貨の金利が高い

- EB債である

この3つの特徴について詳しく解説していきます。

特徴1:外貨建である

国内の円貨建債券よりも外貨建債券の方が利回りは高くなる傾向にあります。

ただし、すべての外貨建債券の利回りが高いわけではありません。

米国をはじめとする先進国の社債は、企業の信頼性が低い場合をのぞいて金利が安いです。

よって、債券の利回りを高めるなら、外貨建債券の中でも途上国や実績のない企業が発行している債券が候補になります。

利回りが安くても日本国債や米国国債などの信頼性のある債券であればお金が集まります。しかし、信頼性の低い債券は利回りを高くしないとお金が集まらないので、利回りが高くなりやすいのです。

特徴2:外貨の金利が高い

トルコリラ、メキシコペソ、南アフリカランドは高金利通貨としても有名です。これらの通貨が使用されるトルコ、メキシコ、南アフリカの社債の利回りも高いものが多くなっています。

特にトルコリラの政策金利は2021年1月時点で17%であり、メキシコペソが4.25%、南アフリカランドが3.5%であるため、他の高金利通貨と比較しても圧倒的に高いです。

2020年2月にSBI証券で販売されているトルコリラの社債はどれも利回りが10%を超える高利回りの債券ばかりとなっています。

よって、最も高い利回りを求めるならトルコをはじめとする高金利通貨が使用されている国で発行された社債を探しましょう。

特徴3:EB債である

EB債は他社株転換可能株と呼ばれる複雑な商品ですが、利回りは通常の債券と比較すると高く設定される傾向にあります。

ただし、償還方法が現金償還と株式償還の2種類があり、対象となる株式の株価変動によって、償還方法が変わる仕組みです。

例えば、対象となる株式の株価が1,200円の水準で横ばいに変動したのであれば、通常の債券と同じように現金で償還されます。

しかし、対象となる株式の株価が1,000円以下まで暴落し、株式償還が適応されるノックインに達した場合は、株式が現金の代わりに償還されます。

ノックインとはあらかじめ定められた株価の水準を下回ることです。

ノックインに達しなければ高い利回りの債券として運用を続けられますが、株式として償還されれば価格変動リスクによって損をする可能性があるということです。

EB債は利回りが高いですが商品性が複雑であるため、状況によって元本を確保した運用が難しくなりますが、社債を高利回りで運用する選択肢の一つになります。

高利回り社債ランキング

ここからは具体的に高利回りの社債をランキング形式で発表します。2021年2月にSBI証券で販売されている社債を利回りの高い順にまとめました。

| 順位 | 通貨 | 名称 | 参考利回り |

|---|---|---|---|

| 1位 | トルコリラ | バークレイズ銀行 | 14.46% |

| 2位 | トルコリラ | 国債金融公社 | 13.82% |

| 3位 | トルコリラ | 欧州復興開発銀行 | 13.71% |

| 4位 | 日本円 | UBS銀行 株価連動債(EB債) | 13.5% or 1% |

| 5位 | 南アフリカランド | アフリカ開発銀行 | 8.76% |

| 6位 | 南アフリカランド | スウェーデン輸出信用銀行 | 8.56% |

| 7位 | メキシコペソ | ラボバンク | 7.34% |

| 8位 | 南アフリカランド | ノルウェー地方金融公社 | 6.89% |

| 9位 | 南アフリカランド | IFFIm | 6.09% |

| 10位 | メキシコペソ | ロイズ銀行 | 6.00% |

先ほど解説したトルコ、南アフリカ、メキシコの社債がランキング上位を占める結果となりました。

4位のみ日本のEB債「UBS銀行 株価連動債」がランクインしていますが、利回りの発生方法が特殊です。

当初3ヶ月間の運用に関しては13.5%の利回りが約束されますが、3ヶ月目以降は株価の変動によって13.5%または1%の金利が適応されるというものです。

株価が安定すれば円建の債券で高い利回りを維持できますが、株価次第では1%という低い利回りで運用しなくてはならなくなるデメリットもある商品といえます。

高利回り社債を対象にした投資信託(ETF)

社債を投資対象にした金融商品には投資信託やETFがあります。

投資信託は資産運用のプロが選定した社債に分散して投資できる手段のことです。

そのため個人では扱えない社債でも、投資信託を利用すれば投資可能な場合があります。

ETFは投資信託を市場に上場させた商品のことで、上場投資信託とも呼ばれます。

投資信託が上場すると株式同様に市場が開いている間は投資信託の基準価額が変動し、売買もリアルタイムでできるようになります。

基準価額があることから、投資信託・ETFは基本的に元本が確保された商品ではありません。債券を投資対象にしていても元本割れリスクがあるので気をつけましょう。

ただし、アセットマネジメントOneの「ゴールドマン・サックス社債 国際分散投資戦略ファンド」などの元本が確保された投資信託も例外としてあります。

投資信託やETFを選ぶメリットとしては、投資額が安いメリットがあります。投資信託やETFの投資は基本的に1万円程度、高いものでも数万円程度から十分に始めることが可能です。

通常の社債を購入する場合は、1口が50万円以上になることが多いです。余剰資金が少ない状態で社債への投資を検討しているなら候補になるでしょう。

高利回り社債を取引するときの注意点

高利回りの社債を取引するなら3つの注意点があります。

- 為替差損が発生する可能性がある

- 想定した利回りが発生しないこともある

- デフォルトリスクは高い

大事なことですので、取引する前に念頭に入れておきましょう。

注意点1:為替差損が発生する可能性がある

債券は元本を確保して運用できても、外貨建の場合は、日本円との為替をおこなううえで為替差損が発生するリスクがあります。

つまり、債券自体は問題なく償還されても、償還された外貨を日本円に為替をする際に損失が発生するリスクがあるということです。

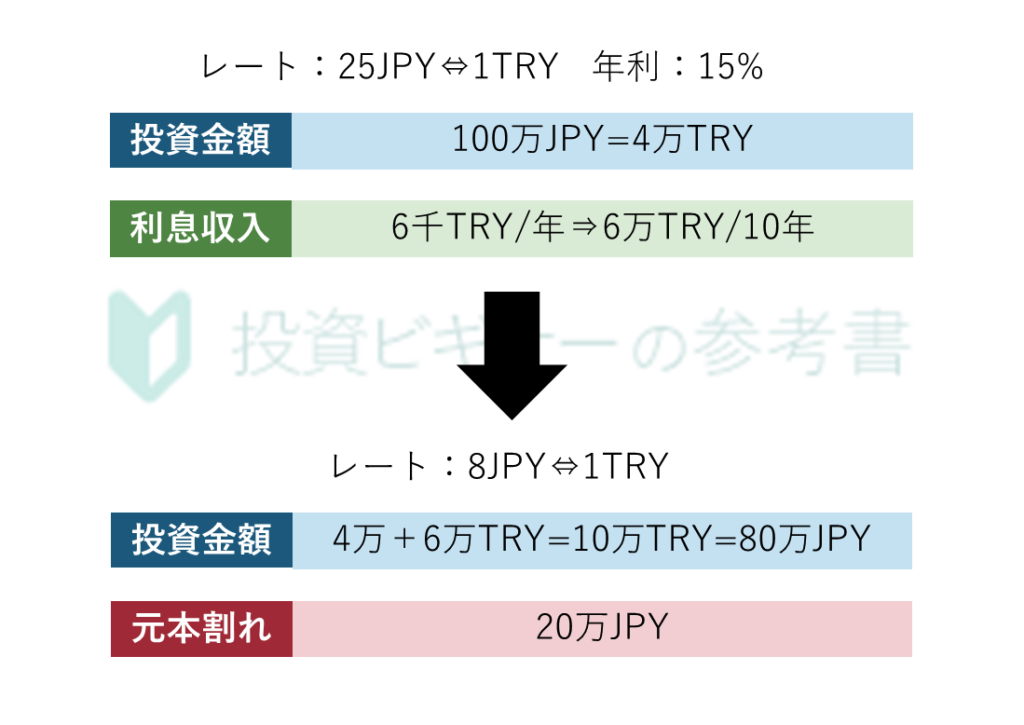

例えば、トルコリラと日本円を25円のレートで為替をして、「100万円÷25円=4万トルコリラ」に替えたとします。4万トルコリラを年利15%で運用すると毎年6,000トルコリラの利益が発生するので、10年間で利益は6万トルコリラになります。

元本と利息を含めた10万トルコリラを日本円に為替するとき10年後の為替レートが8円になっていた場合、「10万トルコリラ×8円=80万円」となり、当初の投資金額よりも20万円の元本割れが発生してしまうのです。

トルコリラは2021年2月時点で15円台ですが、右肩下がりのチャートを形成しているので元本割れまでいかなくても為替差損が発生する可能性は高くなります。

外貨建の社債の購入には、債券のリスク以外にも為替リスクが伴うので注意が必要です。

注意点2:想定した利回りが発生しないこともある

債券はEB債のように商品性が複雑になればなるほど、基本利回りは高くても想定した利回りが出ない可能性が高くなります。

先ほども具体的な商品の紹介をした通り、EB債は条件によって利率が変わる場合があるので想定した利回りが発生しない可能性があります。

株式として償還されれば元本割れリスクが伴うので、高い利回りの代わりに様々なリスクが内包されているといえるでしょう。

投資家として有名なウォーレン・バフェットも、

「投資戦略において完全に理解するのが難しい投資対象に対して投資はしない方がいい」と自身の哲学を残しています。

これは米国株に限らず社債を含むすべての投資に置き換えることが可能です。投資対象として複雑すぎるEB債は、例え高利回りであっても理解しにくいのであれば最初から投資をしない方が賢明になります。

EB債を含めて社債のリスクについて把握したうえで投資をするようにしましょう。

注意点3:デフォルトリスクは高い

これは高利回りの社債に限らず債券全体のリスクとして承知しておくことですが、債券は元本を確保した運用をしていても、発行元が返済不可能に陥るデフォルト(債務不履行)リスクがあります。

債券は定期預金のように元本保証(仮に資金の預かり元が破綻しても金額が保証される)の運用ではないため、債券の発行元が返済できない状態になれば元本割れのリスクがあります。

デフォルトリスクは国債や先進国の社債といった信用性の高い債券よりも、途上国の債券など信頼性が低い債券の方が発生しやすいのです。

つまり、高金利の社債は利回りの高さで資金を集めやすくする代わりに、デフォルトのリスクは信頼性の高い債券より高くなります。

高利回りの社債を運用するなら為替リスクがあるなら為替リスク、そして社債を運用する上で一番大きいデフォルトリスクを承知したうえで運用をする必要があります。

まとめ

債券のリスクとリターンは比例するので、高利回りの社債にはそれなりのリスクが伴います。

高利回りの社債に投資をする上で必要なポイントについて下記にまとめました。

- 途上国や通貨の金利が高い債券を選ぶ

- 条件付きで高利回りのEB債に投資する選択肢もある

- 外貨建社債の場合は為替リスクがある

- 債券にはデフォルトリスクがあり、高利回りの社債ほどこのリスクが高まりやすい

債券で高利回りを目指すなら、「高金利通貨の外貨建債券」に投資をするか、「EB債」に投資をする2つの方法が考えられます。

しかし、高利回りを求めるうえで為替リスクとデフォルトリスクの2つがあるので注意が必要です。

利回りの数字だけを見るのではなく、投資対象や投資に利用する貨幣などのリスクを考えたうえで、信頼できる社債に投資することでデフォルトリスクの回避を心掛けてください。

高利回りの投資を求めるのであれば下記の記事もご参考ください。