2021年10月、アメリカで2.2億円の宝くじが一度に2枚も当たった女性がニュースになりました。計4.4億円もの大金を手に入れるなんて本当にうらやましいですね。そんな大金があれば仕事をリタイアして悠々自適に暮らせるでしょう。

宝くじの高額当選は憧れますが、還元率を考えると二の足を踏む方も多いと思います。宝くじ公式サイトによると、「当選金」の払い出しは販売全体の47.0%しかありません(令和2年度)。つまり1万円買っても平均4,700円しか返ってこないのです。

「それなら自分で貯めよう」と考える前向きな方のため、本記事では貯蓄ゼロから2億円貯める方法を解説します。必要な積立額を期間と利回り別に紹介しているので、2億円到達の参考にしてください。

2億円で早期リタイアできる?

そもそも、2億円あればリタイアできるのでしょうか?結論からいうと、平均的な支出なら十分可能です。

総務省の「家計調査(2020年)」によると、家計のひと月の平均支出は23万3,568円でした(総世帯)。年間なら280万2,816円なので、言い換えれば「約280万円あれば1年間生活できる」といえます。

毎年280万円ずつ取り崩すと仮定した場合、2億円あれば約71年間生活できます(2億円÷280万円=約71.4年)。厚生労働省の「簡易生命表(2020年)」によると、日本人の平均寿命は男性で81.64歳、女性で87.74歳なので、仮に20歳でリタイアしても半分以上の方は取り崩しで生活できるでしょう。

「2億円を減らさず資産運用で生活したい」という場合でも、達成はそう難しくありません。280万円は2億円の1.4%ですから、2億円を運用し1.4%の利回りを得られれば実現できます。

資産運用に絶対はありませんが、1.4%の利回りは現実的な水準です。例えば「全世界株式(MSCI ACWI、GROSS、JPY)」の1987年12月末からの利回りは8.37%です(2021年10月末時点)。2億円のうち約3,400万円を全世界株式に投資するだけで、280万円の利益を得られます。

| 1987年12月末以来 | 8.37% |

|---|---|

| 直近 3年 | 18.46% |

| 直近 5年 | 17.20% |

| 直近10年 | 16.25% |

いずれにせよ、2億円あればリタイアは十分実現できるでしょう。

「FIRE(ファイア)」は早期リタイアの一つ

リタイアと関連した言葉に「FIRE(ファイア)」があります。「Financial Independence, Retire Early」の頭文字からできた造語で、「経済的自立と早期リタイア」という意味です。

FIREも結局はリタイアを指すのですが、「生活費25年分の貯蓄」をつくり、それを「4%の利回りで運用」することを基本としています。生活費25年分の4%は1年分の生活費であることから、積み上げた貯蓄を減らさずに生活することをFIREは目指しているのです。

貯蓄を減らさないで生活できるのなら、「25年・4%」という数字にこだわる必要はありません。50年分の貯蓄があるなら2%の利回りで達成でき、反対に10年分の貯蓄しかないなら10%の利回りを確保すればリタイア可能です。上述した「2億円・1.4%」と、本質的には同じことをいっています。

FIREはあくまで一つの目安に過ぎません。リタイアを目指すなら、現実的な利回りから必要な貯蓄額を逆算しましょう。

貯蓄ゼロから2億円貯めるために必要な貯蓄額&利回りは?

単純に計算すると、2億円を20年で貯めるには年間1,000万円(月額約83.3万円)、30年でも年間約666万円(月額約55.6万円)の積み立てが必要です。多くの方にとって簡単な数字ではないでしょう。

しかし、これは利回り0%の場合です。資産運用である程度の利回りを確保できるなら、必要な積立額は減少します。

貯蓄ゼロの状態から2億円を目指す場合に必要な積立額を、利回り別に確認しましょう。

【20年で目指す】利回り別 2億円到達に必要な貯蓄額

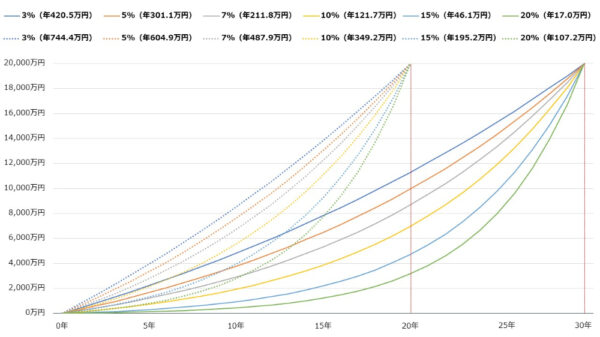

20年で一から2億円を目指す場合、利回り別に必要な積立額は以下のとおりです。利回り3%でも年間744.4万円の積み立てで達成できました。利回り0%では年間1,000万円の積み立てが必要ですから、年間に約255万円も積立額を減らせる計算です。もちろん、利回りが高いほど必要な積立額は減少します。

| 利回り | ||||||

|---|---|---|---|---|---|---|

| 3% | 5% | 7% | 10% | 15% | 20% | |

| 年間 | 744.4万円 | 604.9万円 | 487.9万円 | 349.2万円 | 195.2万円 | 107.2万円 |

| 月額 | 62.0万円 | 50.4万円 | 40.7万円 | 29.1万円 | 16.3万円 | 8.9万円 |

【30年で目指す】利回り別 2億円到達に必要な貯蓄額

30年で目指す場合は以下のとおりです。20年で目指す場合よりさらに必要な積立額は減少し、利回り3%でも年間420.5万円の積み立てで2億円に到達します。

| 利回り | ||||||

|---|---|---|---|---|---|---|

| 3% | 5% | 7% | 10% | 15% | 20% | |

| 年間 | 420.5万円 | 301.1万円 | 211.8万円 | 121.7万円 | 46.1万円 | 17.0万円 |

| 月額 | 35.0万円 | 25.1万円 | 17.7万円 | 10.1万円 | 3.8万円 | 1.4万円 |

20年と30年の積み立てシミュレーションを、利回りと積立額別にまとめたものが以下のグラフです。利回りが低いほど直線に近いですが、利回りが高いほど放物線を描いていることがわかるでしょう。これは「複利(ふくり)」が働き、運用期間が後期になるほど利益が大きくなるためです。

(画像:著者作成)

貯蓄ゼロから2億円を目指すなら「株式」がメイン

上述のシミュレーションでは、必要な貯蓄額だけでなく「2億円達成には高い利回りが必要」だということも読み取れます。30年で目指す場合でも、利回り3%では月に約35万円も積み立てないと2億円には到達しません。

仮に月10万円の積み立てで2億円を目指す場合、20年なら約20%、30年なら約10%の利回りが必要です。これだけ高い利回りを目指すなら低リスクの商品は選択肢になりません。「個別の株式」が主な投資対象となるでしょう。

特に「グロース株(高成長株)」への投資がおすすめ

株式といっても、安定的な株式だと利回り不足の可能性があります。2億円を目指す場合は「グロース株」と呼ばれる株式が有力な候補となるでしょう。

株式は大まかに分けると「グロース株」と「バリュー株」に分かれます。通常、前者は業績の成長が著しい企業の株式、後者は本来の価値に対して株価が安い企業の株式を指します(バリューは「価値」の意)。

一般に、大きな値上がりが期待できるのはグロース株のほうです。これまで多くのグロース株が大きな上昇率を記録しました。その分値動きも大きいですが、10~20%の利回りを目指すなら取るべきリスクといえます。

なお、グロース株とバリュー株は厳密な対義語ではないため、両方に当てはまるケースもあるかもしれません。しかしその場合、高成長なのに割安になっている(株価が安く放置されている)理由について調べておくほうがいいでしょう。

株式規模は「中小型」が狙い目

株式の規模に「時価総額」があります。「株価×発行済株式数」で計算される数値で、時価総額が小さい株式を「中小型」、大きい株式を「大型株」といいます。

両者を分ける厳密な基準はありませんが、中小型株で運用する「ひふみ投信」は3,000億円以上を大型株、300億円~3,000億円を中小型株と考えているようです。

| 大型株 | 3,000億円以上 |

|---|---|

| 中小型株 | 300億円以上~3,000億円未満 |

| 超小型株 | 300億円未満 |

- レオス・キャピタルワークス ひふみ投信月報より(外部サイト)

高い利回りを目指したい場合、大型株より中小型株がいいでしょう。一般に大型株よりも値動きが大きいですが、その分リターンにも期待できます。

まとめると、2億円を目指す場合は「個別の中小型グロース株式」がおすすめの株式です。

文章でも触れていますが、これに類される株式は比較的値動きが大きい傾向にあります。貯蓄ゼロから2億円を目指すならリスクは避けられませんが、十分注意しましょう。

2億円を目指す有望グロース株の発掘方法

時価総額は証券会社HPなどで簡単に確認できるため、中小型株はすぐに見つけられるでしょう。ポイントはグロース株の見つけ方です。

有望なグロース株はどのように見つければいいのでしょうか。

「売上の伸び」を要チェック

グロース株の多くは「売上」が顕著に伸びています。参考に、2020年の株価値上がりランキングTOP5企業の売上伸び率を以下にまとめました。決算期が異なるため同じ期間を比較できませんが、いずれも売上が大きく伸びていることがわかります。

| 株価の値上がり率 | 売上の伸び率 | |

|---|---|---|

| <4308>Jストリーム | +626% | +53.6% (2021年3月期) |

| <3856>Aバランス | +549% | +302.8% (2021年6月期) |

| <2150>ケアネット | +513% | +62.3% (2020年12月期) |

| <4488>AIインサイド | +484% | +188.9% (2021年3月期) |

| <3998>すららネット | +477% | +44.5% (2020年12月期) |

- 表内各企業の売り上げ伸び率でURLをリンク

損益は「売上→営業利益→経常利益→純利益」の順に計算されます。最もベースとなる「売上」は、その企業が成長しているかどうかを表す重要な要素です。利益はある程度コントロールできますが、売上はその事業が顧客から選ばれないと伸びません。

売上以外の経営指標も重要ですが、まずは「売上」をチェックするようおすすめします。

配当金を重視する必要はない

有望なグロース株を探す場合、配当利回りの優先度は低いでしょう。成長企業は事業上の投資が先行しがちで、配当金よりも生産設備や営業・販売拠点の拡大などに資金を回す傾向にあるためです。

もちろん配当利回りが高い高成長企業の存在も否定できませんが、やはり売上などの業績で判断したほうがいいでしょう。

割安・割高は「PEGレシオ」も含めて判断

グロース株といっても、株価が上がり割高の水準にある場合は投資すべきとはいえません。しかし割安・割高を測る一般的な指標「PER(株価収益率)」や「PBR(株価純資産倍率)」は成長率を加味していないため、グロース株を測るためには不十分です。

そこで、成長率を加味したものが「PEGレシオ」で、PERを予想利益成長率で割って算出します。一概にはいえませんが、PEGレシオが1倍以下なら割安、2倍以上なら割高とされています。

例えばPERが100倍(日経平均PERはおよそ15倍)と割高と思える株式も、予想利益成長率が100%ならPEGレシオは1倍です。グロース株の割高・割安の判断はPEGレシオも活用しましょう。

| PER | 株価÷1株利益 |

|---|---|

| PBR | 株価÷1株純資産 |

| PEGレシオ | PER÷予想利益成長率 |

好成績投信の組み入れ銘柄も参考に

株式の分析に自信がないうちは、運用成績が好調な投資信託の組み入れ銘柄を参考にするのもいいでしょう。

例えばアセットマネジメントOneの「企業価値成長小型株ファンド(愛称:眼力)」は直近5年間で33.7%の利回りを残しました(2021年10月末時点)。上位10銘柄は以下のとおりです。

企業価値成長小型株ファンド(愛称:眼力)の組み入れ銘柄上位10銘柄

- <1407>ウエストホールディングス

- <6191>エアトリ

- <5344>MARUWA

- <7685>BUYSELL TECHNOLOGIES

- <9247>TREホールディングス

- <4194>ビジョナル

- <2471>エスプール

- <4384>ラクスル

- <7816>スノーピーク

- <6080>M&Aキャピタルパートナーズ

※2021年10月末時点

投資信託の組み入れ上位銘柄は参考になりますが、そのまま真似するのではなく、自身でもできるだけ業績などの分析を行いましょう。

貯蓄があるなら「ヘッジファンド」でも2億円を目指せる

貯蓄ゼロから2億円を目指すなら個別の株式が主な選択肢とお伝えしましたが、もし運用に回せる資金が1,000万円以上あるなら「ヘッジファンド」も候補です。

ヘッジファンドとは

ヘッジファンドは運用会社の一つです。顧客から資金を集め、顧客に代わって資産運用を行います。投資信託に似ていますが、「運用戦略」と「募集方法」に違いがあります。大まかに以下にまとめました。

| 運用戦略 | 募集方法 | |

|---|---|---|

| 投資信託 | 相対収益の追求 | 公募型 |

| ヘッジファンド | 絶対収益の追求 | 私募型 |

投資信託は顧客から預かった資金を原則すべて投資し、相場全体と比較して高いリターンを追求します。基本的に「買い」しか行なわないため、相場全体が上がらなければ収益は見込めません。これを「相対収益の追求」といい、仮にマイナスに陥っても相場よりマイナス幅が小さければ目的を果たしたといえます。

一方ヘッジファンドは「売り」の取引も活用し、相場全体が下がる場合でも利益の機会を得られます。これによって相場に依存しない独立したリターンの確保が可能となり、これを「絶対収益の追求」といいます。相場全体が下落傾向にあっても、一定の利益が期待できるでしょう。

また「ヘッジ」は「リスクを避ける」という意味があり、リターンに対してリスクが比較的低いケースも少なくありません。これは運用戦略にもよりますが、「アービトラージ」のように「買い」と「売り」を同時に仕掛ける戦略では比較的リスクが低い傾向にあるでしょう。

募集方法の違いは「公募型」と「私募型」があり、前者は不特定多数から幅広く投資家を募る方法で、後者は少数の投資家からのみ資金を受け入れる方法です。投資信託は公募型のため銀行などで誰でも購入できますが、ヘッジファンドは私募型のため誰でも買えるわけではありません。

公募型は規制が厳しく、ヘッジファンドが望む自由な運用ができないケースがあります。また公募型には情報開示義務もあり、開示コストや運用戦略の流出が懸念されます。したがって、ヘッジファンドはあえて私募型で投資家を募っているのです。

貯蓄ゼロでは投資できない

ヘッジファンドは私募型のため、受け入れられる投資家の人数に限りがあります。小口の資金を受け入れていると運用資金が十分集まらないケースがあるため、ヘッジファンドの多くは少額の資金を受け付けていません。

最低投資額はヘッジファンドごとに異なりますが、最低でも1,000万円以上の資金は求められるでしょう。

ヘッジファンドは、余裕をもって1,000万円以上を運用に回せる方だけの選択肢といえます。

2億円貯めてリタイアするなら「中小型グロース株」がおすすめ

本記事の内容を以下にまとめました。

- 2億円あれば十分リタイアできる(FIRE含む)

- 貯蓄ゼロから2億円貯めるには高い利回りが必要

- 個別の「中小型グロース株」がおすすめ

- 資金に余裕があるなら「ヘッジファンド」も選択肢

もしも2億円あるなら十分リタイアできるでしょう。平均的な支出(年280万円)で考えた場合、単に取り崩しても約71年生活でき、資産運用で元本を減らさないようにする場合でも1.4%の利回りがあれば達成できます。

貯蓄ゼロから2億円を目指す場合、現実的にはある程度の利回りが必要です。主な候補は「個別の株式」で、特に「中小型グロース株」が推奨されます。売上高やPEGレシオで有望な銘柄を探しましょう。

もし1,000万円以上の資金があるなら「ヘッジファンド」も選択肢です。絶対収益を追求する運用で、比較的低いリスクで高いリターンを実現できる可能性があります。