今回は投資信託のデメリット(リスク)について解説していきます。

小額から分散投資できるなどメリットが多い投資信託ですが、リスクについても理解しておく必要があります。

まずは、投資信託の6つのリスクを確認しましょう。

1、投資信託のリスクとリターンを紹介。預貯金や債権との比較

投資信託のリスクとリターンについて見ていきましょう。投資信託のリスクとは、危険という意味ではなく、「結果が不確実であること」を意味します。詳しく言うと「リターン」の振れ幅のことです。

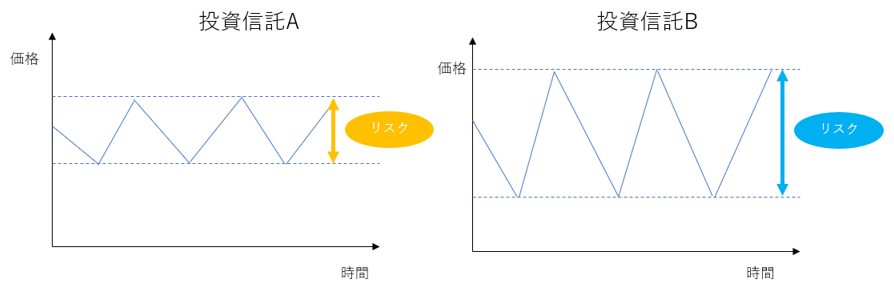

リターンとは投資で得られる収益のことです。以下の図をご覧ください。

投資信託Aと投資信託Bの価格変動を表しています。投資信託Aよりも投資信託Bの方が価格の変動幅が大きくなっています。この場合、有価証券Bの方が「リスクが高い」と判断します。

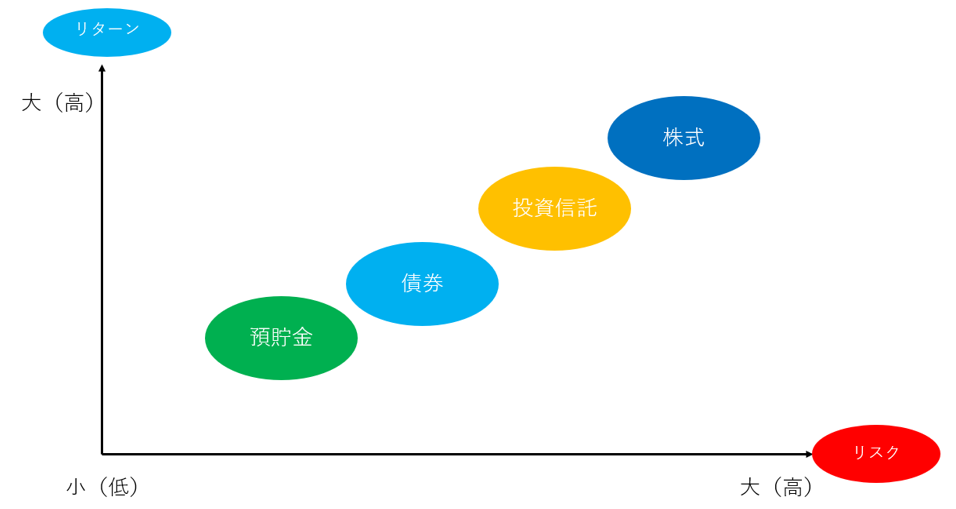

リスクとリターンの関係は表裏一体で、リスクが高いほどリターンも大きくなります。投資信託と各金融商品のリスクとリタ―ンの関係は次のようになります。

預貯金が最もローリスク・ローリターン。株式が最もハイリスク・ハイリターンになります。

2、投資信託6つのデメリット(リスク)

投資信託は、債券と株式の間に位置します。それでは、具体的に投資信託のリスクについて見ていきましょう。主に次の6つのリスクがあります。

(1)価格変動リスク

投資信託が組み入れている債券や株式の価格が変動するリスクのことです。債券よりも株式の価格変動が大きくなるので、よりリスクが高くなります。

(2)信用リスク

信用リスクとは、債券や株式を発行する国や企業等の資金繰りが悪化して、利息や元本の支払いができなくなることです。

(3)金利変動リスク

市場金利が変動するリスクのことです。一般的に市場金利が上昇すると債券価格は下落し、市場金利が低下すると債券価格は上昇します。

(4)流動性リスク

流動性リスクとは、取引量が少ないために株や債券の取引ができなかったり、不利な値段で取引したりすることになるリスクです。

(5)為替変動リスク

為替レートが変動するリスクです。外国債券や外国株式を組み込んだ投資信託に発生します。一般的に円高になれば基準価額(投資信託の値段)にマイナス、円安ならプラスの効果があります。

(6)カントリーリスク

カントリーリスクとは、投資対象の国や地域において、政治・経済の状況によって証券市場や為替市場に混乱が生じた場合に、投資した株式や債券の価格が変動するリスクのことです。

特に新興国では、対外債務不履行を宣言して国家が破綻することも珍しくありません。

3、投資信託のデメリットを知るべき理由。元本保証ではない

投資信託は少額から分散投資できるので、リスクを軽減させることができます。

しかし、金融商品ですから、元本保証ではありません。様々なリスクがあることを十分に理解した上で、長期で資産運用を行うべきです。

大切なことは、リスクにたいしてあらかじめ対処法を考えておくことです。それでは、実際の対処法を見ていきましょう。

4、投資信託デメリットの対処法2選

投資信託の具体的な対処法を紹介します。

(1)投資対象を分散する

投資信託は複数の金融商品を組み合わせて運用しますが、株式の比率が高いものや債券の比率が高いものもあります。

特に、テーマ株など特定の株式に集中投資した投資信託は大きなリターンを望めるものの、その分リスクも大きくなります。

リスクを減少させるためには、投資対象の幅を広げることです。最も分散効果があるのは「バランス型ファンド」です。

国内外の株式や債券に均等に資産配分を行うファンドです。大きなリターンは望みにくいものの、分散効果によりリスクが軽減されます。

(2)時間を分散する

一度にまとまって投資信託を購入すると、高値づかみをしてしまう可能性があります。そんな時に有効なのが「ドルコスト平均法」です。

ドルコスト平均法とは、定期的(毎月など)に一定金額の投資信託を購入する手法です。

投資信託の値段が高いときには少ししか買わず、値段が安い時に多く買うことができます。

その結果、平均購入単価を下げることができます。

このように「投資対象を分散させる」、「時間を分散する」ことにより、投資信託のリスクを減らすことができます。

5、投資信託への投資で失敗する人の特徴2つ

投資信託で失敗しがちな人に共通する特徴も紹介しておきます。

投資前に参考にしてあなたも同じミスをしないようにして下さい。

(1)販売会社のおすすめ商品やランキングで投資信託を選ぶ

証券会社や銀行の窓口で相談をすることはいいことですが、「おすすめ商品」や「人気商品」には注意する必要があります。

それらの商品は、商品内容がよくて人気があるのではなく、単に販売会社が売ることに力を入れている結果としてランクインしている投資信託も含まれているからです。

販売会社が売ることに力を入れているとは、「手数料が高い」、「系列運用会社の新規設定」など、投資家の意向よりも、販売側の事情を優先させている場合があります。

どのような投資信託なのかをきちんと自分で見極めて購入するようにしましょう。

(2)ブル・ベア型の投資信託を買う

ブル・ベア型の投資信託の人気も高いです。ブル型とは、主に日経平均株価など株価指数が将来にかけて上昇することを予想して投資する商品です。ベア型はブル型とは逆で、将来にかけて下落することを予想して投資する商品です。また最近では、株価指数の2倍の値動きの商品や4倍の商品なども数多く販売されています。

このように通常の値動きの2倍、4倍の値動きをする商品をレバレッジ型・インバース型の商品といいます。

大きな利益を狙えることから人気がありますが、レバレッジ型・インバース型はあくまでも短期投資向けのファンドです。

長期でコツコツ資産運用する商品ではありません。ランキング上位だからと安易に購入することは控えましょう。

6、はじめて投資信託するアナタへ。手数料・分配金など知っておくべき2つのこと

投資信託を始める初心者の方は、以下のポイントを確認するようにしましょう。

(1)投資信託の手数料

投資信託の手数料には、次の3つあります。

- 販売手数料 0~3%

販売手数料は購入時に支払う手数料のことです。日経平均株価やTOPIXなど指数に連動する運用を行う「インデックスファンド」では、ノーロード(手数料なし)が多く、ファンドマネージャーが銘柄を選ぶ「アクティブファンド」では、手数料が3%程度かかるのが通常です。

- 信託報酬 年0.5~2%

信託報酬とは、投資信託を管理・運用してもらう経費として、保有している間はずっと投資家が支払続けるコストのことです。長期で保有すればするほど信託報酬のコストは大きくなるので、きちんと確認するようにしましょう。信託報酬もインデックスファンドの方が安い傾向にあります。

- 信託財産留保額 0.3%程度

投資信託を解約する際に支払う費用です。一般的に0.3%程度ですが、差し引かれない投資信託も多くあります。

以上の手数料を考えると、初心者の方にはインデックスファンドの方が安く済むのでオススメです。

(2)投資信託の分配金

分配金は投資信託の運用益からでる「普通分配金」と、投資信託自体の資産からでる「特別分配金」の2種類があります。

普通分配金は利益からでているので問題ないのですが、特別分配金は基準価額が個別元本(投資家が保有しているファンドの平均価額)を下回っている時にでます。この場合は、元本の切り崩しですので、あまり意味はありません。

分配金が多い(毎月分配型など)という投資信託でも、元本が大きく下がっているような銘柄は控えるようにしましょう。

7、投資信託リスクやデメリットが不安なアナタは、投資のプロに任せるべき

このように投資信託には様々なリスクがあります。また、投資信託は6,000本以上あるので銘柄を選ぶのは大変です。

そんな初心者の方には、運用のプロにまかせる方法がおすすめです。

アクティビストファンドへ相談する

例えば、「物言う株主」として有名なアクティビストファンドはご存知でしょうか。

2018年の株式市場は下落しましたが、アクティビストファンドは概ね好調な結果を残しています。

日本経済新聞の調べでは、アクティビストファンドが2018年12月末時点で保有する銘柄の年初来の騰落率を調べたところ、多くは市場全体の値動きを上回ることがわかりました。

アクティビストファンドの保有銘柄には、自社株買いや増配などの株主還元が期待できるからです。

アクティビストの本場はアメリカですが、日本国内にもアクティビストを行うヘッジファンドは存在するので、興味のある方は直接問い合わせをして詳細を確認することをおすすめします。