もしあなたが1,000万円を持っている場合、おすすめの使い道は投資です。他に資産を十分持っているなら使ってしまう手もありますが、これから資産を作りたい方には特におすすめです。

どうして1,000万円あると投資がおすすめなのか、理由と具体的な投資法をこの記事では明らかにしていきます。

1,000万円の使い道にはどんなものがある

まずは1,000万円の使い道にはどんなものがあるのか、幅広く見てみましょう。

消費(贅沢品に使う)

資産が十分ある方なら1,000万円を使ってしまう選択肢もあるでしょう。1,000万円あると、例えば以下のようなことができます。

世界一周クルーズ

1,000万円あれば豪華客船でゆったりと世界を一周することができます。例えば国内の豪華客船「飛鳥Ⅱ」の場合、1人460万円から世界一周に参加できます。

※「2022年 世界一周クルーズ(107日間)」部屋:ステート ワールド特別割引適用

公益団体への寄付による、紺綬褒章

日本の功労者を表彰する制度が「勲章・褒章」制度です。そのうち「紺綬褒章」は「公益団体」と認定された団体に500万円以上寄付した方を対象としています。

「社会のために私財を投じたい」という方は1,000万円の使い道として検討してみてはいかがでしょうか。

参考:勲章・褒章制度の概要 : 日本の勲章・褒章 - 内閣府

貯蓄(銀行に預ける)

特に1,000万円の使い道を思いつかない方は銀行預金などに貯蓄しておくといいでしょう。元本割れは原則ありませんので、一時的にプールしておく方法に適しています。

ただし、低金利の影響でほとんど増えませんので、長期的に預けるのはあまりおすすめできません。

投資(資産運用を行う)

これから資産を作りたい方には投資をおすすめします。損失の可能性はありますが、銀行預金にはない大きなリターンが期待できます。

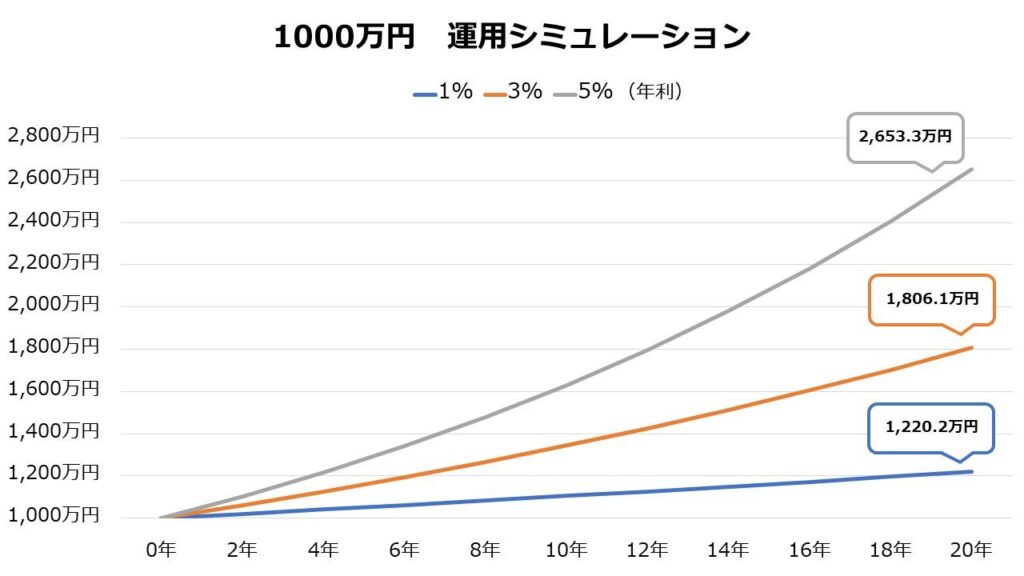

参考までに、1,000万円を20年運用した場合、どれくらい増えるかシミュレーションを作成しました。結果は以下の通りで、年利1%なら約1,220万円に、3%なら約1,800万円、5%なら約2,650万円まで資産を増やすことができました。

![]()

上のグラフをみると1,000万円が指数関数的に増えていることが分かります。得られた利益からさらに利益を得る「複利効果」が働き、運用期間が長くなるほどリターンが大きくなるためです。

参考に、年利5%運用のシミュレーションを表にまとめました。5年ごとに見ると、年々プラス幅が大きくなっていることが分かります。

| 0年 | 5年 | 10年 | 15年 | 20年 | |

|---|---|---|---|---|---|

| 元本 | 1,000万円 | 1,276万円 | 1,629万円 | 2,079万円 | 2,653万円 |

| プラス幅 | ─ | +276万円 | +353万円 | +450万円 | +579万円 |

運用期間を長く取れるほど有利な運用ができるといえます。

1,000万円あったら投資を検討したい理由

資産が十分にあるとはいえない場合、基本的には投資をおすすめします。それは以下3つの理由からです。

- 低金利&インフレで目減りが懸念

- 1,000万円は老後に足りない

- 2,000万円到達はもっと早い

これらの理由について詳しく解説していきます。

低金利&インフレで目減りが懸念

現在、銀行預金はほぼゼロ金利です。平均は普通預金で0.001%、定期預金でも0.003%しかありません。1,000万円預けても1年で300円の利息しか増えない計算です。

| 普通預金 | 0.00% |

|---|---|

| 定期預金 | 0.00% |

※定期預金は1,000万円以上、1年満期

ゼロ金利はお金が増えません。それだけでなく、インフレ(物価上昇)を考えると、実質的に目減りが起こってしまいます。

近年の国内のインフレ率を以下にまとめました。2020年は0%でしたが、2018年は1%、2019年は0.5%のインフレが起こっています。2016年から2020年にかけては1.7%、年率で0.34%のインフレが発生しました。

| 消費者物価指数 総合指数(全国) 前年比 | |

|---|---|

| 2018年 | 1.00% |

| 2019年 | 0.50% |

| 2020年 | 0.00% |

| (参考)2016~2020年平均 | 0.34% |

参考:総務省 2015年基準 消費者物価指数 全国 2021年(令和3年)3月分 (2021年4月23日公表)

金利よりインフレ率が大きい状況を「実質マイナス金利」といいます。2016~2020年は1.7%のインフレが起こったので、1,000万円だと約17万円目減りしたと考えられます。

インフレによる目減りを防ぐには、インフレ以上に資産を増やす必要があります。投資を検討したい最初の理由です。

1,000万円は老後に足りない

老後資金と考えたとき、1,000万円では足りない点も投資を検討したい理由です。

金融審議会「市場ワーキング・グループ」は2019年、老後に1,300~2,000万円が不足するという報告書を出しました。老後収支が毎月5万円の赤字という調査から、老後が20~30年続いたと仮定した場合の数値です。いわゆる「2,000万円問題」で、老後問題が広く知られるきっかけになりました。

老後収支は公的な調査から計算されており、説得力があります。1,000万円で老後を過ごすには心もとないといえるでしょう。

他に十分な資産がない場合、投資の検討が望ましいでしょう。

2,000万円到達はもっと早い

2,000万円まではもっと早く到達できる可能性が高い点も投資を検討したい理由の1つです。上述した「複利」が働くためです。

例えば年利5%の商品に毎年100万円ずつ投資する場合、1,000万円の資産を作るには約8.5年もの時間がかかります。しかし、これを継続すると、2,000万円までは約6年間で到達できます。約2.5年期間を短縮できました。さらに3,000万円まではさらに短い約4.5年で到達できます。

| 1,000万円到達 | 2,000万円到達 | 3,000万円到達 | |

|---|---|---|---|

| 必要な運用期間 | 8.5年後 (1,027.9万円) | 14.5年後 (2,057.7万円) | 19年後 (3,053.9万円) |

複利は運用期間が長くなるほど有利ですが、元本が大きくなるほど有利にもなります。したがって、0から1,000万円を作るよりも、1,000万円から2,000万円を作る方が短い期間で達成できるのです。

1,000万円からは投資が有利になる

複利以外に、資金が1,000万円を超えると以下の点で有利になります。

余裕をもって分散投資できる

投資は1つの銘柄に集中投資するより、いくつかに分散投資した方が効率よくなります。これを「現代ポートフォリオ理論」といい、ハリー・マーコビッツ氏が提唱しました。彼は1990年、ノーベル経済学賞を受賞しています。

分散投資は誰でもできますが、ハードルの1つが資金力です。一般に、それぞれの投資商品には最低投資額があるため、たくさんの銘柄に投資するには相当の資金が求められます。

銘柄にもよりますが、1,000万円あれば余裕をもって分散投資できるでしょう。

投資の選択肢が広がる

上述の最低投資額に関連しますが、世の中には最低投資額が大きい投資商品があります。仮に優良な商品を見つけたとしても、資金が最低投資額に届かない場合は諦めなければなりません。1,000万円ならそのような心配は比較的少ないといえるでしょう。

もちろん1,000万円でも届かないものもありますが、多くの商品から投資先を選べる点が有利な点です。

【ローリスク】1,000万円のおすすめ運用先

ここまでは、投資をすべき理由と1,000万円だからこそ有利な理由を解説してきました。

ここからは、1,000万円の投資先として具体的な商品をご紹介します。まずは比較的リスクの低いタイプで、すでにある程度の資産がある方や投資初心者の方におすすめです。

社債

企業が発行する債券を社債といいます。企業は社債を発行し投資家から資金を集め、投資家は対価として満期までの利息の支払いと、満期時点の元本の償還を受けられます。

実質的に企業にお金を貸し出している構図になります。社債の発行企業が破綻しない限り元本が守られる、比較的リスクの低い商品です。

ただし、社債も低金利の影響を受けるため、あまり大きなリターンを望めない点には注意が必要です。

関連記事:

ソーシャルレンディング

社債と同じく、お金を貸し出す投資商品です。社債との違いは、ソーシャルレンディング業者がインターネット上で幅広く資金を集めている点、また貸し出し先の規模が比較的小さいという点です。

社債の多くは大企業が発行しているため、破綻の可能性は比較的低いです。ソーシャルレンディングの場合、多くは中小企業や特定の事業プロジェクトに資金を貸し出す構図になっています。したがって、社債よりは破綻の可能性が高いといえます。

破綻リスクが高い分、社債よりも大きなリターンが望めます。

【ミドルリスク】1,000万円のおすすめ運用先

次に中程度のリスク商品をご紹介します。1,000万円を元手にある程度増やしたい方におすすめです。

不動産投資

マンションやビルなど、実物の不動産を取得し、賃貸収入を得る方法です。1,000万円でも取得できる物件はありますが、他に銀行融資を受けるのが一般的です。

銀行融資を受けられるのはメリットです。株式などの金融商品への投資は基本的に融資を受けられません。不動産投資ならある程度低金利で融資を受けられる可能性があります。

銀行融資を受ける場合、返済額と家賃収入のバランスに気を付けましょう。返済が滞ってしまうと投資の維持が困難になるためです。

基本的には返済をすべて家賃でまかなえる物件に投資を行いましょう。物件の見極めや銀行融資の条件などに注意が必要です。

投資信託

銀行や証券会社で販売している投資信託を買う方法です。投資信託を通じ、運用会社に代わりに資産運用してもらう構図となっています。口座開設は必要ですが、最低投資額が100円~1万円と低く、比較的手軽に始められるメリットがあります。

多くの投資信託は株式で運用されますが、債券や不動産など、さまざまな資産で運用を行うタイプもあります。

関連記事:

ヘッジファンド

ヘッジファンドに資金を預け、資産運用を依頼する方法です。投資信託に似ていますが、最低投資額が大きく、1,000万円以上で選択肢に入ってきます。

投資信託との違いは最低投資額だけではなく、運用手法に大きな違いがあります。投資信託は銘柄の選別は行いますが、基本的に「買い」しか行いません。したがって相場全体が下落すると基本的に値下がりします。

ヘッジファンドの多くは「売り」の取引も含め運用を行います。相場全体が下落しているケースでも収益機会を得られるため、相場の影響を受けにくい特徴があります。このような運用戦略を「株式ロングショート」といい、相場の影響を受けない収益を「絶対収益」といいます。

投資信託は相場の影響を受けるため、基本的には相場の上昇が見込めるタイミングで買う必要があります。ヘッジファンドは絶対収益を追求するため、資金を預けるタイミングを計る必要はありません。

もちろん、ヘッジファンドもリスクがあるので、必ず利益が出るわけではない点に注意しましょう。

興味がある方はこちらの記事をご覧ください。

【ハイリスク編】1,000万円のおすすめ運用先

最後に比較的リスクの高い商品をご紹介します。資産や運用期間が十分にあり、大きなリスクを取れる方におすすめです。

個別株式

株式に投資する方法です。企業からの配当金を受けられるほか、値上がりを待ち取引所で売却することができます。

国内株式の場合、取引時間は平日の9:00~15:00です(11:30~12:30は休み)。海外株式の場合はそれぞれ異なりますが、基本的には現地時間の日中に取引可能です。

関連記事:

FX

海外通貨の取引を行う方法です。値上がり益のほか、スワップポイント(通貨の金利に相当)を受けることができます。売りから取引を始められるため、値下がり益も獲得できます。

FXは株式と異なり、月曜朝から土曜未明まで24時間取引が可能です。

関連記事:

まとめ

本記事の内容を以下にまとめます。

- これから資産を作るなら投資

- 銀行預金ではインフレで目減りする

- 「複利効果」 2,000万円まではもっと早く到達できる

- ノーベル賞受賞の「分散投資」を心がける

1,000万円の使い道に正解はありませんが、さらに資産を築きたい方は投資がおすすめです。複利効果および分散投資を意識し、効率よく資産運用を行いましょう。