ファンドとは投資家が自ら運用しなくても、投資のプロ(ファンドマネージャー)にお金を預けるだけで、その運用益が分配される金融商品のことです。特にファンドの中でも投資信託という商品は知っている方も多いでしょう。

「投資の知識がないからプロに任せたい」「時間がないので手間をかけずに運用したい」このような方にファンドはおすすめになります。

ファンドという形態の商品は投資信託以外にもヘッジファンドがあります。投資信託だけでも種類が多過ぎるので、どのファンドに投資をしたらいいのか分からないですよね。

この記事では、高利回りファンドに投資をする具体的な方法を解説し、ファンド選びがしやすいように利回りの高い金融商品のランキングも紹介していきます。

高利回りファンドに投資をする方法

プロに運用を任せながら、高利回りも実現できるファンドに投資するには商品の選定が重要です。

なぜなら、10%以上の高利回りが期待できる商品はごくわずかだからです。

例えば、プロに任せる代表的なファンドである投資信託。この年間利回りは3~5%程度に落ち着くことが多いため、高利回りとは言えません。

なんとなくの投資先選びでは高利回りは難しいので、この章では高利回りファンドに投資をする方法を2つ紹介します。プロ任せで高利回りを実現したい初心者の方は、このどちらかで検討しましょう。

- 分配金利回りの高い投資信託

- ヘッジファンド

方法1:分配金利回りの高い投資信託

投資信託の利回りを考えるうえで、最も重要な指標は分配金利回りです。分配金とは、基準日にファンドを保有していた投資家に発生する利益を指します。

分配金利回りが10%以上の投資信託に投資をすれば、基準価額の上下や、商品にかかる手数料を考慮しなければ、高利回りを獲得できます。分配金は証券会社の口座で受け取り、再投資が可能です。発生した分配金をすぐに利用しないのであれば、再投資することで複利効果を期待できます。

複利について例をあげて説明すると、

1,000万円を10%の分配金利回りの商品に投資すると100万円の儲けです。

この利益を投資に利用して元本を1100万円にすることで、翌年は110万円の利益が得られるので、1,000万円を投資し続けるより効率が良くなっています。

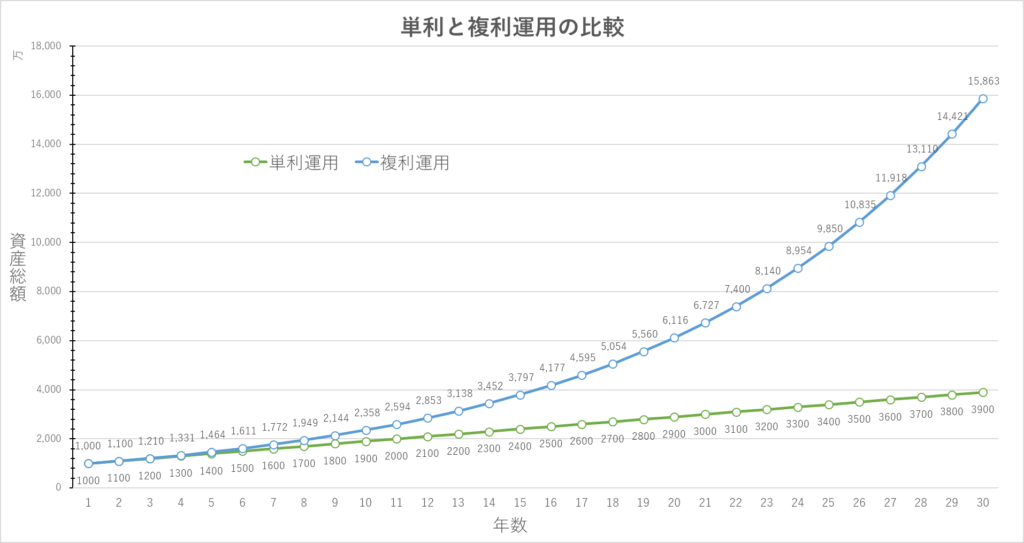

下の図は1,000万円を10%の利回りで30年間のシミュレーションしたものです。

単利では約4000万、複利では約16000万となっており、約4倍の開きが出ています。

投資信託には様々な種類がありますが、利回りの高い商品を求めるなら分配金利回りを見て投資しましょう。

方法2:ヘッジファンド

ファンドで高利回りを求めるなら、公に投資家を募集している投資信託よりも、一部の富裕層のみに窓口を開いているヘッジファンドがおすすめです。

ヘッジファンドは富裕層向けの商品であるため、投資に必要な額が1,000万円を超えることが多いです。しかし、投資信託よりも長期的に安定して利回りを高めやすいことが特徴になります。

高利回りの投資信託に投資しても市場の下落の影響を受けやすい商品であるため10年間、同じ水準を維持し続けるのは難しいです。しかし、ヘッジファンドであれば10年以上、10%以上の高利回りを維持し続けている商品もあります。

資産があることが前提の商品ではありますが、1,000万円以上の余剰資金があるなら投資信託だけにこだわらず、ヘッジファンドも検討してみましょう。

投資信託の分配金利回りランキング

| 順位 | 商品名 | 分配金利回り |

|---|---|---|

| 1位 | グローバル・スマート・イノベーション・オープン(年2回決算型) 為替ヘッジあり | 54.82% |

| 2位 | グローバル・スマート・イノベーション・オープン(年2回決算型) | 53.88% |

| 3位 | グローバル・フィンテック株式ファンド(為替ヘッジあり・年2回決算型) | 43.95% |

| 4位 | グローバル・フィンテック株式ファンド(年2回決算型) | 43.26% |

| 5位 | グローバルAIファンド(為替ヘッジあり予想分配金提示型) | 42.59% |

| 6位 | 明治安田米国中小型成長株式ファンド | 40.88% |

| 7位 | グローバルAIファンド(予想分配金提示型) | 40.24% |

| 8位 | 米国IPOニューステージ・ファンド<為替ヘッジあり>(年2回決算型) | 40.06% |

| 9位 | 米国IPOニューステージ・ファンド<為替ヘッジなし>(年2回決算型) | 37.39% |

| 10位 | 米国バイオ&テクノロジー株オープン | 29.55% |

対象期間:2020年3月1日~2021年2月28日

分配金利回りランキング1位の「グローバル・スマート・イノベーション・オープン(年2回決算型)為替ヘッジあり」では、2020年の1万口あたりの分配金は12月が3,780円、6月が1,882円であったため、分配金利回りが非常に高いように見えますが、2019年の分配金は0円です。

予想よりも分配金利回りが高かったのではないでしょうか?

もちろんこの数値は2020~2021年の年間の分配金利回りであるため今後の利回りを保証するものではありません。また、分配金の額を投資信託の運用成績に依存させる投資信託は一時的な分配金利回りが高まりやすいです。さらに、平均利回りではない点には注意が必要です。

今回のランキングで紹介した投資信託は利回りを維持するのが困難な商品が多いので、分配金による利回りを高めるなら、安定して分配金を出しているかどうか過去の実績も確かめて確認するようにしましょう。

また、表中にある為替ヘッジとは、為替レートの変動リスクを避ける手段のことを指します。海外ファンドが対象の金融商品を取引する場合に、ヘッジコストという手数料を支払って、交換レートをあらかじめ決めておくことでリスク回避を行う方法なので検討している場合はぜひ覚えておきましょう。

ここでは、高利回りファンドはどこなのかを紹介しました、しかし、毎年ランキングには変動があり、上位の会社が大幅に変わることも少なくありません。

そこで次の章では、「ランキング上位のファンドが安定して上位でいるかどうか」「一過性のものではないかどうか」を判断するための注意点を解説していきます。

高利回りファンドに投資をするうえで注意したい金融商品

高利回りに見えても、投資する価値のない商品や、長期的に利回りを見込むことが難しい商品もあります。長期的に安定した収益を得るなら、このような商品に投資するのは避けたいです。

投資信託の中から高利回りファンドを探すなら、分配金利回り以外の要素も考慮する必要があります。分配金利回りが高くても下記のような商品には注意して投資してください。

- 元本を取り崩して分配する商品

- 人気テーマを投資対象にした商品

- 運用にかかる手数料が高い商品

それぞれ詳しく解説していきます。

商品1:元本を取り崩して分配する商品

投資信託の分配金は運用会社が自己負担で分配するものではありません。分配金は投資信託の全体の資産から分配されます。

投資信託の利益が出ていないと分配金が少なくなる場合や、損失が発生している場合に分配金がなくなるのは配る利益がないからです。

この仕組みを知っていると毎月分配金を出すことを約束している投資信託が分配金を維持することが難しいことが分かるでしょう。

毎月、利益を維持し続けるのは難しいので、利益が出ていない場合は元本を取り崩して分配することになります。

利益が出ていないのにも関わらず分配金を出す商品は、元本の一部を利益として投資家に返還していることになるのです。

運用成績がマイナスで常に分配金を出している投資信託は、元本の取り崩しを続けている商品であるため、分配金利回りが高くても投資している意味がありません。

商品2:人気テーマを投資対象にした商品

AI(人工知能)、フィンテック、5Gなどのハイテク株を投資対象にした人気テーマの投資信託は、投資初心者も興味を持ちやすいでしょう。

また、投資のトレンドに沿った人気テーマは日経平均や、NYダウなどにバランスよく投資する投資信託よりもパフォーマンスで大きく上回ることもあります。

しかし、人気のある投資テーマはすでに株価が割高の状態になっていることが多いので、下落リスクが高まります。

一時的には非常に高いパフォーマンスが期待できても、10年後に高利回りを維持できるかどうかは分かりません。

人気テーマへの投資よりも、市場全体にバランスよく投資する商品や、割安な商品を選定して投資する商品の方が長期的な利回りは高まりやすいです。

商品3:運用にかかる手数料が高い商品

投資信託には運用中には必ずかかる信託報酬という手数料があります。手数料が高い場合は、その分だけ利回りが少なくなります。

手数料には他に購入手数料、信託財産留保額がありますが、購入手数料は購入時のみかかり、信託財産留保額は売却時のみかかります。信託報酬とは異なり必ずかかるものではなく、永続的に発生するものではありません。

仮に信託報酬が2%の商品と0.5%の商品があれば、2%の商品が0.5%の商品に利回りで勝つためには毎年1.5%以上、高い利益を出し続ける必要があります。

つまり、10%の利回りを出し続ける高利回りファンドがあっても信託報酬が3%であれば、利回りは7%になってしまうということです。

信託報酬の高さは利回りを下げる原因となるので、できる限り信託報酬の安い商品を選ぶことが利回りを高めることにつながります。

投資信託ではなくヘッジファンドを選ぶメリット

資産のある方で高利回りファンドを選ぶなら、ヘッジファンドがおすすめです。ヘッジファンドを選ぶメリットについて、投資信託と比較しながら紹介していきます。

- 下落相場でも利益を追求してくれる

- 長期的に安定した利回りを得やすい

メリット1:下落相場でも利益を追求してくれる

投資信託は投資対象が下落を続けているとまったく利益を期待できません。なぜなら、相対収益を運用方針にしているので、投資対象の上昇と下落に連動して利益が決まるからです。

しかし、ヘッジファンドは絶対収益を方針としているので下落相場でも利益を期待できます。投資対象が下落していても利益が得られる空売りを利用して、ヘッジファンドはどのような局面でも利益を追求します。

空売りとは、株価が下がると予想する株式に対して先に売り注文を入れてから、後から安い価格で買い戻すことでその差益を得る方法です。下落相場でも利益を得る手段として用いられます。

例えば、株価が2,000円の株式に空売りを行い、株価が1,000円になったときに買い戻せば差額の1,000円分の利益が得られる仕組みです。

市場が下落しているときにも利益を追求できるので、ヘッジファンドは投資信託よりも利回りを高めやすい商品といえます。

メリット2:長期的に安定した利回りを得やすい

投資信託で長期的に安定した利回りを考えると5%程度の収益を目指して運用を続けるのが現実的です。

市場の下落基調が1年ほど続くような年がくることも考えられるので、10年以上の間、10%以上の利回りを出し続けるのは困難になります。

ヘッジファンドは下落相場でも利益を得る方針を取っているので、10年以上の長期でも10%以上の利回りを出している商品もあります。

投資信託は高利回りを維持できるとは限らない

ランキングで紹介した通り、50%以上の年間利回りを獲得できた投資信託は存在します。しかし、2020年は新型コロナウイルスの影響で株価は暴落しましたが、その後は日経平均もNYダウも上昇を続けた上昇相場であったため、投資信託の利回りは高まりやすい年でした。

特に市場でも注目されやすいハイテク株はその恩恵を受けやすかったので、ハイテク株を投資対象にした投資信託の利回りは一時的に大きくなったと考えられます。つまり、今後も高い利回りが維持できるとは限らないのです。

安定して高利回りを維持できる利回りの水準は10%程度が限度であり、それ以上は大きなリスクが伴います。ヘッジファンドは高利回りファンドよりも安定した利回りを保つことが可能です。

投資信託とヘッジファでンドどっちがおすすめ?それぞれの特徴を紹介

ここまで高利回りファンドに投資する手段として、投資信託とヘッジファンドを紹介しましたが、どちらがおすすめかどうかは人によって異なります。

最後に、投資信託とヘッジファンド、自分にはどちらがおすすめなのかを判断してもらうためにおすすめである人の特徴を紹介していきます。

投資信託がおすすめである人の特徴

投資信託は少額から投資を始めたい方や、売却のタイミングを自由にしたい方におすすめです。

ヘッジファンドは富裕層や銀行などの機関投資家にしか窓口を開いていないため、流動性が低いデメリットがあります。

商品の流動性が低いと、自由なタイミングで売却ができないので、ヘッジファンドは余裕を持って1,000万円以上の資産を投資できる方以外にはおすすめしにくい投資方法です。

しかし、投資信託は公に証券会社で投資家を募っているので、売却するまでに数日ほど時間がかかりますが、現金化することは難しくありません。

投資額は100円から投資できる投資信託もあり、少なくとも10万円があればほとんどの商品を購入できます。

資産がなくても高利回りファンドに投資したい方は投資信託への投資を始めましょう。

ヘッジファンドがおすすめである人の特徴

資産を持っていて、長期での運用を前提に投資できるならヘッジファンドがおすすめです。

現在はヘッジファンドでも100万円から投資できる商品もありますが、選択肢を広げるなら1,000万円は最低でも用意したいところです。

また、ヘッジファンドへの投資方法は投資助言会社を通して、海外のヘッジファンドに投資をする方法と、日本の運用会社に直接連絡して投資をする方法があります。

投資助言会社の仲介を受けると仲介手数料がかかるので、日本で直接投資する方法がおすすめです。

余剰資金が多く、投資に資産を回しても生活に困らない方はヘッジファンドへの長期投資をしましょう。

下記の記事では直接投資の相談ができる会社をまとめています。興味のある方はぜひご覧ください。

まとめ

高利回りファンドへの投資方法と、その特徴について解説しました。この記事のポイントは下記の通りです。

- 高利回りファンドへの投資方法は、分配金利回りの高い投資信託とヘッジファンド

- 利回りの高い投資信託は、運用実績、テーマ、手数料に気をつけて選ぶ

- ヘッジファンドは下落相場でも利益を追求できるので、高利回りを維持しやすい

- 少額投資がしたい方は投資信託、余剰資金のある方はヘッジファンド

投資信託とヘッジファンドにはそれぞれ特徴がありますので、自分の資産状況に合った高利回りファンドを選んで投資をしましょう。